米株やべぇ!爆損抱えすぎて損切りすらできない、もうダメだー

いい加減しないと僕ちゃん投資から撤退するんだからね!本気なんだからね!チラッ

大幅安が続く米国株式市場で、S&P500は年初からの4カ月間が1939年以来最悪となったことが判明。「ウォール街の強気な投資家にとっては危険な状況」と言う感想ですら少々控えめに思えるレベルの落ち込みを見せています。

ソース先

A rough 4 months for stocks: S&P 500 books the worst start to a year since 1939. Here’s what pros say you should do now.

米国株価指数が軒並み大幅安

2022年のS&P500は83年ぶりに最悪のスタートを切りました。

かつて人気を博したハイテク株の大暴落と株式市場の胃が痛くなるような価格変動により、同指数は4月だけで4.9%も下落。年初来の下落率は13.3%(4月29日終値基準)をつけ、17.3%下落した1939年以来最も苦しい4ヶ月となりました。

■年初から4ヶ月間のS&P500下落率

- 1932年:-28.20%

- 1939年:-17.30%

- 1941年:-12.00%

- 1942年:-11.85%

- 1960年:-9.20%

- 1962年:-8.80%

- 1970年:-11.50%

- 1973年:-9.40%

- 2020年:-9.90%

- 2022年:-13.30%

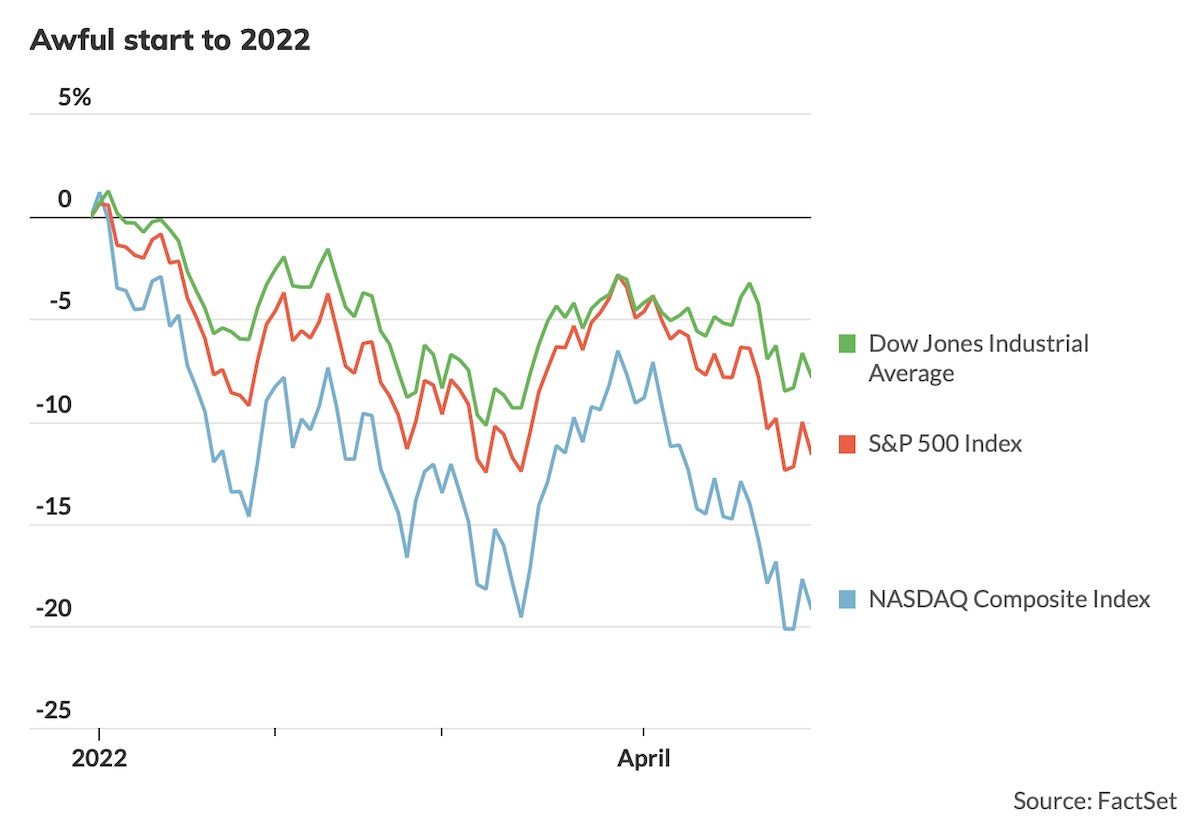

他の株価指数に至っても良いパフォーマンスを上げているわけではありません。

ハイテク企業やIT関連企業が多くの割合を占めるNASDAQは年初来21.2%安で、1971年以来最大の下落率に。NYダウも9.3%マイナスで、2020年のパンデミック以来最悪となる1年の始まりでした。

■年初来の米国株価指数

コロナ・ウクライナ情勢・利上げが重くのしかかる

ロシアのウクライナ侵攻をめぐる懸念は世界経済の健全性への不安を煽り、また世界各地における新型コロナウイルスとの闘いが、不安を増長させる結果になっています。

特に最近では中国最大の商業都市である上海の都市封鎖(ロックダウン)が中国経済の失速やサプライチェーンの混乱を招くとの警戒が広がり、株売りを誘いました。

そして米連邦準備理事会(FRB)がインフレ指標として重視する米国個人消費支出(PCE)は前月比1.1%上昇。制御不能なインフレと、それを抑制ためのFRBによる利上げに対する懸念は猛烈な価格変動を引き起こす要因になっています。

インフレ鈍化の兆し

ただ最近では米インフレ率が高止まりした兆候が見られるようです。

ソース先

Experts Believe Inflation May Have ‘Peaked,’ But Prices Will Remain Elevated This Year

米政府によると、3月の消費者物価指数(CPI)は前年同月比8.5%上昇したものの、上昇の大部分はロシアのウクライナ侵攻を受けた食品やエネルギー価格の急騰によるものでした。変動の大きい食品・エネルギーを除くコア指数は前月比0.3%の上昇に留まり、伸び率は2月から鈍化しています。

「グリーンシュート(好転の萌芽)がみられるのは明らか。インフレは頭打ちしつつある可能性がある」と資産運用会社アライ・インベストのLindsay Bell氏は指摘。

ムーディーズ・アナリティクスのチーフエコノミストであるMark Zandi氏も「インフレがピークに達しつつある」と認識しており、ただ「向こう数ヶ月は米経済は厳しいものになり、リセッション(景気後退)入りする恐れもある」と警鐘を鳴らしていました。

米国債も軟調

興味深いことに、株式急落中に”避難場所”として機能してきた債券は投資家にあまり安らぎを与えられていないようです。

「米国10年国債(TMUBMUSD10Y)」は利回り3%近くに上昇するなか、「iシェアーズ 米国国債 20年超 ETF(TLT)」は年初来19.4%下落しています。

今後の見通しは

このような状況のなか、今後の見通しは厳しいのでしょうか。

金融会社ナショナ・セキュリティーズに在籍するストラテジストのArt Hogan氏は「夜明け前が一番暗い」とのことわざにヒントを得つつ、「私たちはいま最も暗い場所、もしくはその近くにいる」と言及。

現在の株式下落は投資家たちの決心を試している、とも付け加えていました。

市場がFRBの(利上げの)計画を受け入れ始めたときにかすかな光が見えてくる、との見解を示しています。

今後の投資戦略は

投資家はいま何をすべきなのでしょう。

Hogan氏は「バーベル戦略を通じた分散投資」を推奨しています。一方でグロース株もう一方で景気敏感株を持つなどしてポートフォリオの多様化に務めるべき、と29日に掲載したリサーチノートの中で説いていました。

バーベル戦略とは:

よりバランスの取れたポートフォリオを実現するため、ハイリスク・ハイリターンの資産とローリスク・ローリターンの資産など両極端な資産を組み合わせる投資戦略のこと。

5月に米国株式市場が良くなるのかは誰にも分かりません。しかし少なくともセンチメント(市場心理)は改善しているようです。

4月の米消費者態度指数は65.2を記録し、ここ3ヶ月で最高値に。

これは5月に様々なセグメントのグリーンシュートが増える可能性を示唆しています。最新のミシガン大学消費者態度指数では、アメリカ人がガソリン価格の下落に気を良くしており、将来について楽観的であることが明かされていました。

消費者態度指数とは:

消費者信頼感指数とも呼ばれる米国経済の健全性を図る指標で、1985年を100として指数化したもの。消費者信頼感の高まりは消費者がお金を使っている経済成長を示しており、消費の増加を示す。消費者の信頼の低下は経済成長の鈍化を意味するため、消費者は支出を減らす可能性がある。

夜明け前が一番暗い。私たちは今その真っ只中にいるのだ(どやぁ

だって、なに名言っぽく言ってんだこいつ草生えるわ

って笑いごとじゃねぇんだよ、どーしてくれるこの含み損

初心者からここまで成長したFX YouTuber JINがおすすめする業者は以下の通り

中長期トレーダー向きな高スワップ金利の「みんなのFX」

サーバーが強い安定のFX業者「GMOクリック証券FXネオ」

外貨注文情報がありがたい「外為どっとコム」

初心者も使いやすい「GMO外貨」

CFD取引なら「GMOクリック証券」

画期的なシステム「ノックアウト・オプション」が使える「IG証券」

自動売買のトラリピが魅力的な「マネースクエア」

JINも使っている個別株の取引にオススメな「SBI証券」