株の大暴落に耐えられない!もうダメだお!最後に大好きなパンケーキでも食べて終わろう

あーお腹いっぱいで人生満ち足りたわ。お前らも画面ばっか見つめてないでパンケーキ食えパンケーキを

いいこと言うじゃんか

金融メディアThe Streetのダニエル・クライン記者が「私が株価暴落を心配していない理由」とするオピニオンピースを掲載。米国株が大幅安のいま個人投資家はどう振る舞うべきか助言しています。

ソース先

Why I’m Not Worried About the Stock Market Crash

https://www.thestreet.com/investing/why-im-not-worried-about-the-stock-market-crash

世界恐慌の引き金となった株価暴落とは異なる

米国株式市場の大幅安で我々の純資産に大きな打撃を与えていますが、1つ大切なことを覚えておきましょう。私たちはいま「ウォール街大暴落」の起きた1929年に生きているのではありません。

確かに株価暴落は目に見える形で現実となってはいるものの、株価と経済とは別物です。

大暴落が起きたからといって、我々はその後3年間にわたり世界の国内総生産(GDP)が推定15%減少した「世界恐慌」の危機に瀕しているわけではないのです。

米国経済の現状

現代の米国経済というトピックを考える際、パンデミックがもたらした「サプライチェーンの混乱」や「インフレ」がよく論じられます。確かに食料品・住宅価格・中古車・ガソリン代などは高騰しており、家計の重荷になっているのは事実です。

しかしこの状況が必ずしも悪いというわけではないのかもしれません。

インフレ環境で恩恵を受ける人もいる

経済が苦戦している面はあるものの、一概にそうと言い切れるわけではありません。

ある人にとってモノやサービスの値段が高いということは、別の人にとってはそれだけ利益や価値が増えることを意味するからです。たとえば中古車や住宅価格の上昇は買い手には不利である一方、売り手には有利と言えます。

またエネルギー価格などの上昇は比較的”短期的な問題”と結びついており、ずっと上がり続けるとは考えにくいのです。

失業率は歴史的低水準

アメリカでは失業率が3.6%と歴史的な低水準を維持し続けています。つまり米国の労働者にとっては大変有利な時代なのです。

働く人が増えればサプライチェーンの圧力が緩和されるとあって、バイデン大統領はこの雇用統計の内容を歓迎。「インフレの抑制という面で良いニュース。(低い失業率は)経済にとって都合が良く、景気が立ち直りから活発に動き出していることを意味する」と述べたほどでした。

小売業やサービス業では待遇改善が進んでおり、時給15ドル(約1900円)以上の給与や大学授業料免除などの手当をつける会社も出てきているほどです。

個人資産が減っているけどどうする?

ポートフォリオが含み損だらけの人には慰めにはならないかもしれませんが、今回の株安も起こるべくして起こったものと言えます。

となれば個人投資家が今やるべきことはこれを最大限に利用することです。

米国株が回復しなかった例は一度もない

株価急落時は背後に大きな経済問題があることを示す場合もありますが、これまで米国株式市場が損失から回復することに失敗したケースは一度たりともありません。

しかも多くの場合、かなり短期のあいだにV字回復してきました。

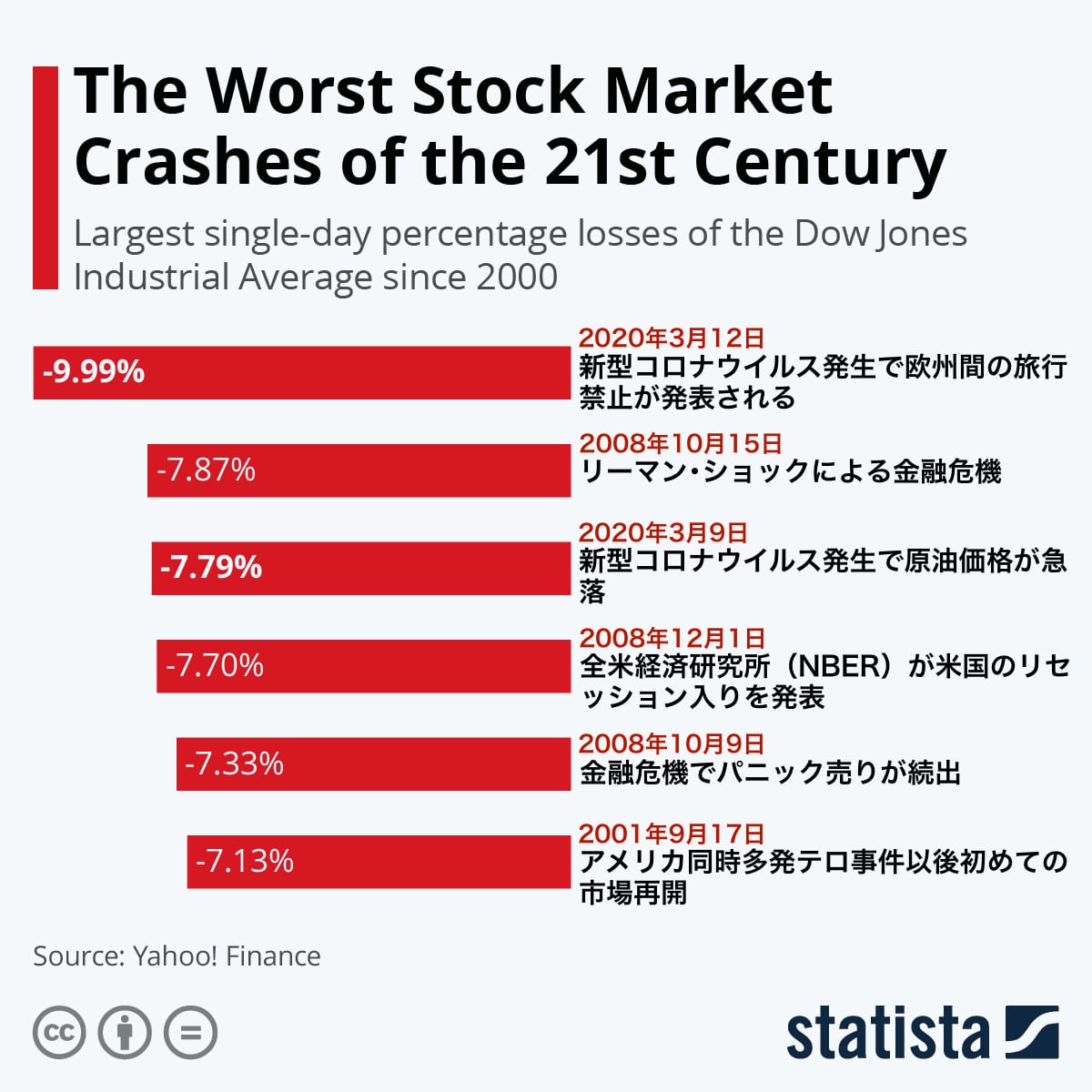

2000年以降に史上最悪と言われた株価急落は、NYダウが1日で-9.99%をつけた2020年3月12日を含めて合計6回ありました(以下のグラフ参照)。今後2年以内で退職するとかでなければ、今回の暴落もあまり心配する必要はないのかもしれません。

■21世紀以降に起きた史上最悪の株価急落(NYダウ)

ポートフォリオの見直しをしよう

まず最初にすべきことは、自分が保有する銘柄について「なぜこれを持っているのか」を検討することでしょう。株価変動の理由はコロナ禍で会社が何らかの短期的な変更を強いられたためなのか、それとも長期的な展望に変化があったためかー。

ポートフォリオが一面真っ赤な今こそ、保有銘柄の見直しが重要になってきます。

おそらく今一番パニックになっていそうな投資家は「ネットフリックス(NFLX)」を信じていた人たちでしょう。加入者が僅かに減少したことから同社業績はピークアウトしたと報じられ、株価とともに企業価値が急速にしぼんでいます。同社は本当にピークを迎えたのか?それとも今後もストリーミング業界のリーダーとして成長し、コンテンツコストの管理で利益を増やせるでしょうか?

実際問題、多くの一流企業は業績とは全く関係のない理由で大幅な株安を食らっています。

「巣ごもり需要」「コロナ禍ブーム」などと言ってパンデミックが長期的な利益には結びつかない”偽物の勝者”を生み出したことは否定できません。しかしそれは少数の企業であり、長期投資家ならば、コロナバブル崩壊を恐れてそれらの銘柄を避けてきたはずです。

今こそ株を買うべきか?

今は株を買う大きなチャンスである一方、売却に適した時期ではありません(長期投資に適さない銘柄を持っている場合は別ですが)。特にあなたが信じている会社の株を狼狽売りしてしまうようなことは避けましょう。

低価格で買い戻そうとするのは危険なので、代わりにドル・コスト平均法で優れた企業の株式を増やす戦略を取ります。

金持ちに近づくコツは価格が低いときに優良企業を買うことに他ならないのです。

ドル・コスト平均法とは:

価格が変動する商品に対して常に「一定金額」で「定期的」に購入する手法。価格が低いときは多く買って、価格が高いときは少なく買うため、1口あたりの株価が均一になりリスク分散効果が期待できる。

株式市場はいまや、大幅なセールを行う有名ブランドばかりになっています。

株価急落時に株を買うのは直感に反するように思えるかもしれませんが、仕入れるのには最適な時期かもしれません。こう考えてみてください。在庫を抱えすぎたBMWディーラーがお値打ち価格で車を売ったとしても、それがBMWを所有することの長期的な価値を変えることはないのです。

ただし安いからといって、株価がこれ以上下がらないという意味ではありません。相場の底を予測することは不可能であることは覚えておきましょう。

買い時と書かれてますが落ちてくるナイフつかみすぎて大怪我こかないようにね!

損切りできずにナンピンとかギャンブル以外の何ものでもないしね

って僕のことじゃねーかコルァァァ!

初心者からここまで成長したFX YouTuber JINがおすすめする業者は以下の通り

中長期トレーダー向きな高スワップ金利の「みんなのFX」

サーバーが強い安定のFX業者「GMOクリック証券FXネオ」

外貨注文情報がありがたい「外為どっとコム」

初心者も使いやすい「GMO外貨」

CFD取引なら「GMOクリック証券」

画期的なシステム「ノックアウト・オプション」が使える「IG証券」

自動売買のトラリピが魅力的な「マネースクエア」

JINも使っている個別株の取引にオススメな「SBI証券」