ベストなタイミングで株を売り買いするとか無理無理。そんな百戦錬磨がいたら連れてこいってんだ

まぁ僕クラスになると可能だけどね!僕の審美眼はすごいんだから!

どこの爆損系ユーチューバーがほざいてんだ?ああん?

ウクライナでの戦争、パンデミックへの懸念、株式市場の激しいボラティリティ、景気後退の脅威など、ベテラン投資家でさえ先行きに不安を隠せない状況が続いています。こうなってくると株式の積立投資にも不安を覚えます。

しかし時を見計らって市場から抜けたり入り直したりする「マーケット・タイミング」は悪手のようです。

ソース先

Just Accept It, You Can’t Time the Market: Do This Instead During Market Volatility

https://finance.yahoo.com/news/just-accept-cant-time-market-205603547.html

マーケット・タイミングとは何か

マーケット・タイミングとは長期保有を前提とした「バイ・アンド・ホールド」とは対局にある投資戦略で、上昇相場をうまく利用する一方、下降に転じてもやられないように、タイミングを見ながら売ったり買ったりして、資金シフトさせていくことです。

文字通りマーケットのタイミングを計りながら売り買いしていくアクティブ運用の一手法です。

株価の値動き中心で投資を行う

多くの場合、マーケット・タイミングの決定は株価の見通しに基づきます。

投資家は企業の資金計画やファンダメンタルズを参考にする場合もあるものの、それらはあくまで株価がどう変化していくか予想するための指標でしかありません。そのため企業の長期的な成長やポテンシャルなどには興味を示さず、目標は単純に株価の動きを利益に変えることなのです。

マーケット・タイミングが失敗する理由

マーケット・タイミングはたいてい失敗に終わるのですが、理由の1つは、短期的な市場の動きを絶えず予想できる人がほとんどいないことに起因します。

マーケット・タイミングによる投資は、市場がいつ下落するのかだけでなく、いつ反発するのかも見極める必要があるのです。言い換えると、上昇と下落の2つのタイミングを正確に当てなければなりません。

見劣りする運用実績

膨大な数の研究結果が示すように、マーケットのタイミングを計る投資戦略は良いリターンを上げられないものかもしれません。以下、いくつか例を挙げておきます。

- 投資管理会社パトナム・インベストメンツの調査によれば、投資家はわずか10日タイミングを間違うだけでポートフォリオの価値が半減。同社のモデルでは1ヶ月タイミングがズレるとリターンは80%失われる可能性がある

- 投資銀行メリルリンチの調査によれば、マーケット・タイミングで30年間投資した際の運用成績はベンチマークの指標を半分ほど下回る可能性がある

- Charles Schwab氏によれば、絶好のタイミングを待つことで発生するコストは完璧なタイミングで投資することの恩恵を上回ってしまうとのこと。さらにタイミングを完璧に計るのは「宝くじに当たるようなもの」なので、ほとんどの人はマーケット・タイミングを試さないのが最善

積立投資 VS タイミング投資

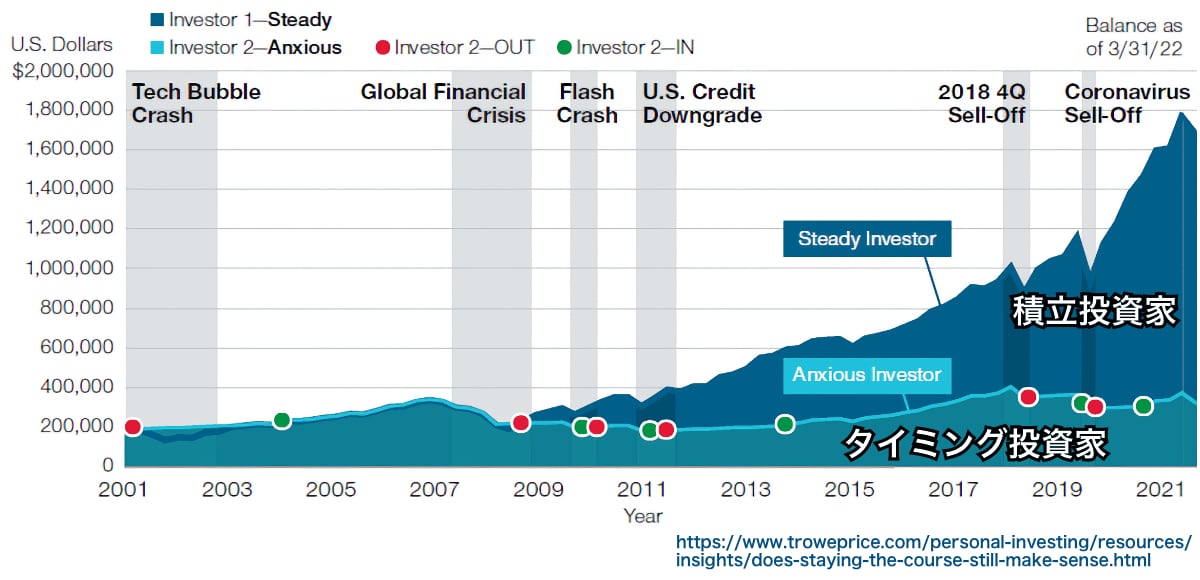

次に資産運用会社ティー・ロウ・プライスが作成した以下のグラフをご覧ください。

このチャートは、”2人の架空の投資家”が過去20年間投資口座に毎月2000ドル預け入れたというシナリオで、両者のポートフォリオの価値を追跡・比較したものです。

1人の投資家は価格変動が激しい時期にも「継続的な積立投資(Steady)」を続け、もう1人は「不安が投資決定を左右するタイミング投資(Anxious)」の手法を取りました。後者の人物は四半期に株価が10%下落するたびに売り、4期連続でリターンがプラスを出したタイミングで株を買い戻したという想定です。

時が経つに連れ運用実績の差は明らかで、タイミング投資よりも積立投資の方が優れたリターンを出したことが判ります。

時間を味方にできない

もう1つ、マーケット・タイミングに高い代償が伴う理由は時間を味方にできないためです。

株式というのは時間の経過とともに値上り益が期待できるのですが、株価が下落した、またはそう予想して株を売ってしまうと、その恩恵が排除されてしまいます。

マーケット・タイミングの代替案

マーケット・タイミングは運用実績を伴いにくい投資戦略であることは分かりましたが、それでも株価が暴落している時には不安も募るはず。それでは投資家は市場のタイミングを計る代わりに何をすべきなのでしょうか。

これは各投資家の主な関心事が何であるかによって異なってきます。

1)株を売って現金保有を増やす

あなたの主な関心事が「生活するのに十分な現金が必要」ということならば、これは特に退職した人や退職間近の高齢者に当てはまるのでしょうが、株を売り今後2年過ごせるだけの貯蓄を積み上げることは理にかなっているでしょう。

ベア(弱気)相場のなか下落基調の株を持ち続けるよりも、確実に一定の利子が支払われる貯金を積み立てていく方が安心感もあります。

2)株を売って債券の割合を増やす

あなたの主な関心事が「株式市場の大暴落から身を守る」ことならば、債券を確保したりその配分を適度に増やすことは理にかなっているかもしれません。

3)株を売って債券の割合を増やす

あなたの主な関心事が「市場の回復のチャンスを逃さない」ことならば、少しずつ株式を購入していくことを考えても良いでしょう。

とは言えタイミングを計る必要は全くありません。

資産運用会社ティー・ロウ・プライスの調査によれば、不況時に株式にリバランスすることで翌年のリターンは改善されることが分かっており、どのタイミングで投資しても(底値の数ヶ月前や後でも)、それは変わらないようです。

マーケット・タイミングという甘い蜜に注意

市場が激しいボラティリティに晒されている時、完璧なタイミングというのは誰にも分かりません。あなたが絶対にしてはいけないのは危険な誘惑に負けてしまうことです。

ネット上にはいくつも高価な商材や金融アドバイスが転がっており、まるでマーケット・タイミングが簡単な投資戦略であるかのように宣伝していたり、そのタイミングを教えてくれるようなものもあるでしょう。

しかしこれらの情報でお金を稼ぐのはあなたではなく、それを売る人たちだけなのです。

商材で儲かる情報あるならそんなもの売らずに自分で儲けまくるわ

引っかかる奴は、というか引っかかっても気付かない奴はアホなのか?なんなの一体?www

君も昔は騙されて通販でダイエットサプリ買い漁ってたじゃん

こ、効果あったもん・・・あれがなかったら今頃もっと凄かったんだから・・・

初心者からここまで成長したFX YouTuber JINがおすすめする業者は以下の通り

中長期トレーダー向きな高スワップ金利の「みんなのFX」

サーバーが強い安定のFX業者「GMOクリック証券FXネオ」

外貨注文情報がありがたい「外為どっとコム」

初心者も使いやすい「GMO外貨」

CFD取引なら「GMOクリック証券」

画期的なシステム「ノックアウト・オプション」が使える「IG証券」

自動売買のトラリピが魅力的な「マネースクエア」

JINも使っている個別株の取引にオススメな「SBI証券」