オッスオラFXで損2000万円!皆の調子はどうかな?

ついにドル円ロングを損切りしたワイは謎の左腕の痛みに悩まされているストレスMAX系FX YouTuberだお!

は?シャレになってねえよクソが。FXマジクソゲーだわ。なんで皆勝てるん?

気の毒ですが自己責任です・・・そんなあなたを勝たせるべく、今日もブログを更新していきたいと思います

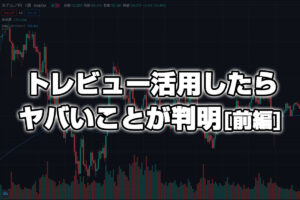

さて今回は、トレーディングビューを使って経済指標を表示させてみて日本、米国、EUの現在の経済状況がどうなっているのか確認してみたいと思います。

これを見ればあなたも各国の経済状況がどうなってるか直ぐにわかるようになるので是非試してみて下さい!

※記事中のチャートツールはtradingview.comを活用しています

トレーディングビューで経済状況がわかる設定方法

高機能チャートツールTradingviewを使うと銘柄の価格だけではなく、様々な指標が表示できるのはご存知でしたか?

今回利用する指標は全部で4種。

- 政策金利 = INTR = 青線

- インフレ率 = IRYY = 赤線

- M2マネーストック(マネーサプライ)= M2 = 黃線

- 中央銀行B/S(バランスシート) = CBBS = 緑線

です。

頭に2桁の国コード(JPやUSなど)を付ける事により、その国の指標を表示させる事が出来たりします。

まずは日本から見ていきましょう。

日本の経済状況

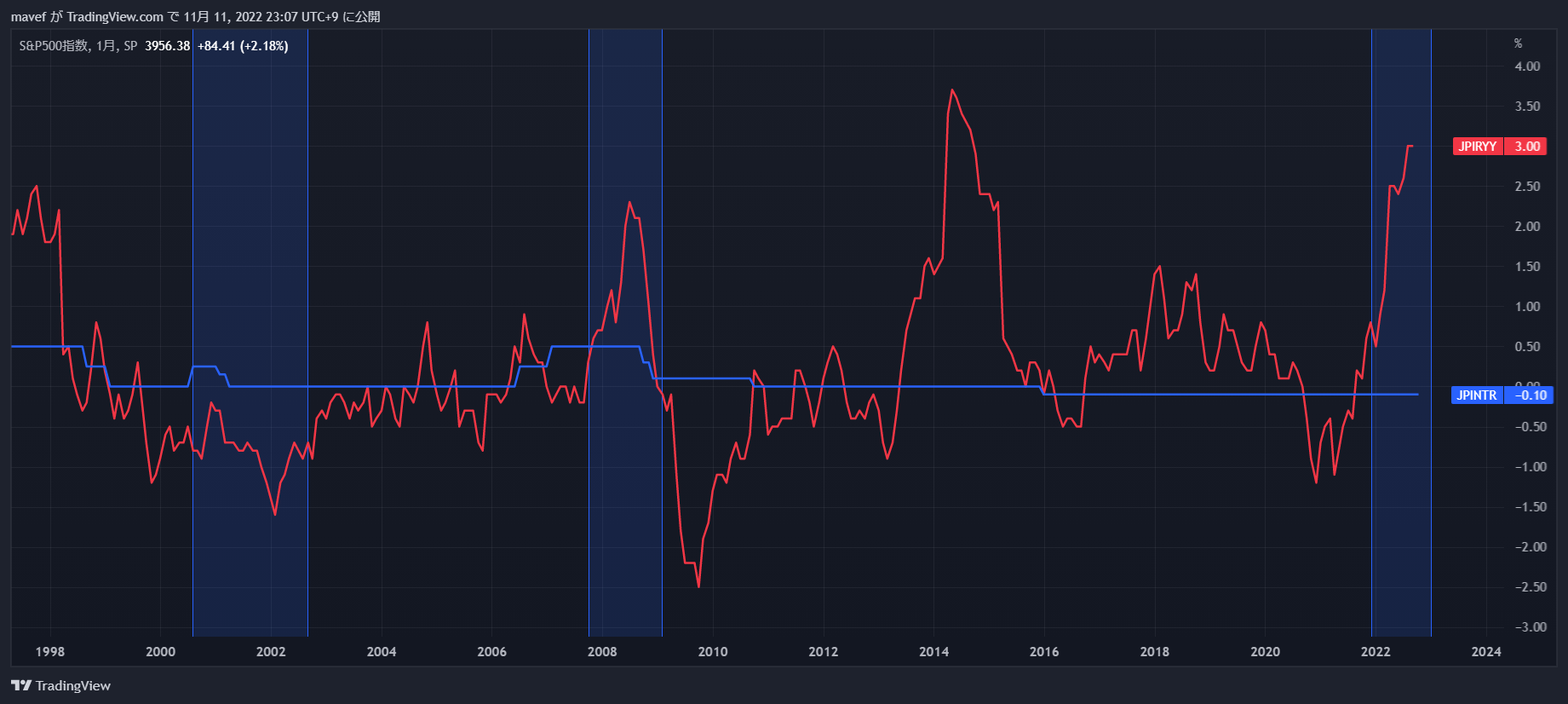

青いエリアはS&P500の下落期になります。

意外にも日本のインフレは2014年頃に一旦ピークしており、確かに直近の数値は急上昇していますが2014年を超えるまでには至っていません。

政策金利は異例かつ安定のマイナス0.1%。賃金を上げ、何としても景気を上げたい、そんな日銀の意地が垣間見えますw

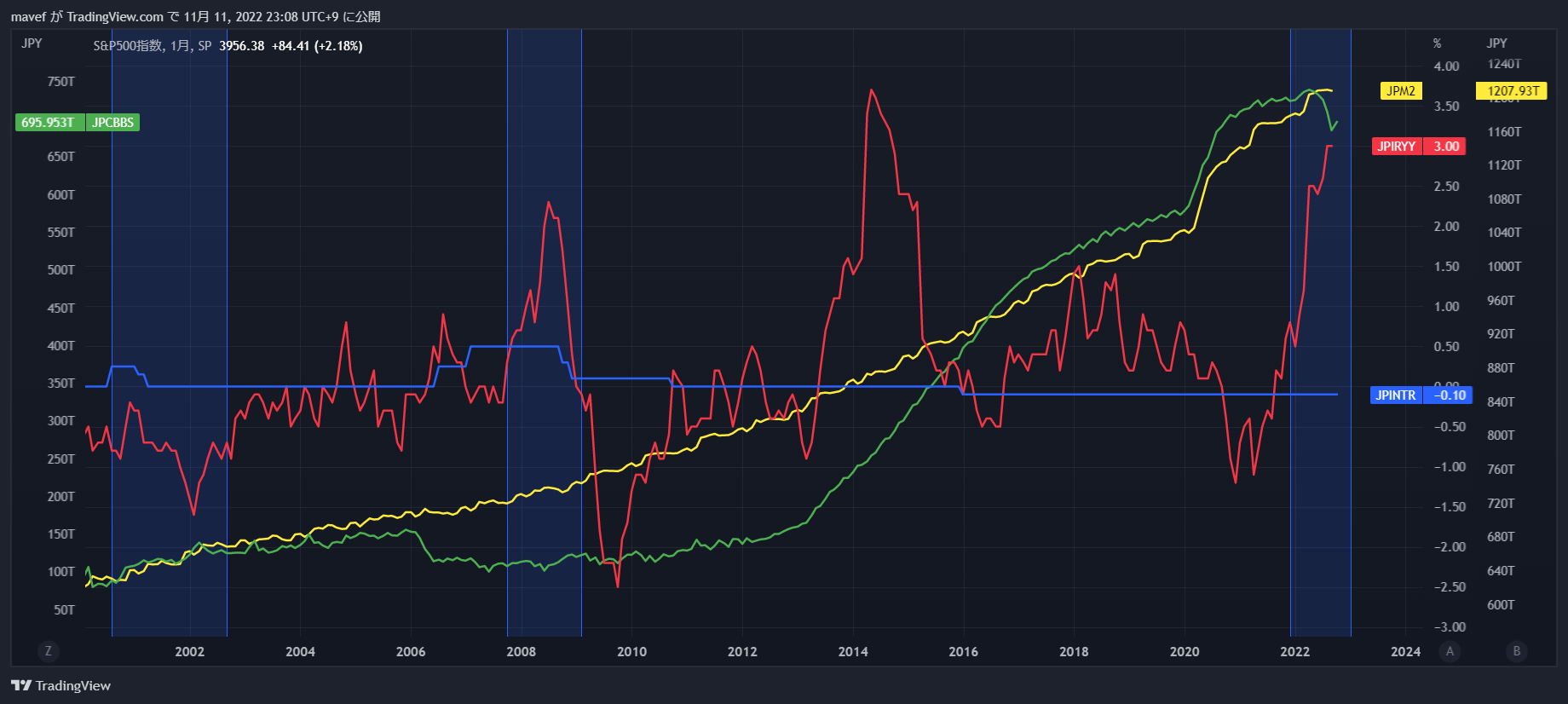

そしてチャートにM2(マネーサプライ)と中央銀行B/S(バランスシート)を加えてみます。

各国中銀が執る金融政策、市中へのアプローチは主に2つあります。

- 政策金利操作

- 公開市場操作

中銀は政策金利操作で主に市中の需要をコントロールして景気の温度を調整し、公開市場操作では売買によって中銀の保有資産量を可変させ、主に市中に流通するおカネの量をコントロールするんですね。

政策金利操作による影響

例えば家を買いたい人は政策金利が上がると連動して住宅ローン金利が上がる為、購入を諦める人が出始めます。

政策金利が市場に与える効果は絶大ですが、需給のバランスが大きく需要に傾いている状態、いわゆるインフレを念頭においた場合、需要が抑制されれば供給もまた抑制される側面もあり、その点においての効果は限定的との声もあります。

家が買われなくなれば、住宅メーカーは家を作らなくなりますものね。

また、どうしてもモノが必要な人は値段が上がる前に購入を急ごうとし、売る方は手許のモノを値段が上がってから売ろうとして売り控えたいと考えたりします。

この行動心理はインフレ期待と呼ばれ、金利上昇の副作用として物価上昇を加速させる場合があります。

公開市場操作による影響

もう一方の公開市場操作、例えば日銀が保有するゴールドを市場で売却すれば(=QT、バランスシート縮小)その売却代金は市中から日銀が回収した事となり、市中にあるおカネの総量は減る事になります。

市中へのダイレクトファイナンスである公開市場操作は、おカネ対モノの需給バランスに直接アプローチ出来ます。

日銀はマイナス金利と買いオペによる金融緩和を続けており、市中に円を供給し続けていると思われていますが、チャートの黄線、市中の通貨量であるM2の伸びは通常右肩上がりである所止まっているように見え、

チャートの緑線、バランスシートは直近で大きくその資産量を減らしている事が解ります。

日銀が公開しているバランスシートのデータを追ってみると、新型コロナウイルスによる経済への影響を機に国庫短期証券買入オペで短期国債を、共通担保オペと補完貸付により貸出金をそれぞれ急速に積み上げて円を市中に供給した事がわかります。

最近になって日銀はその解消に向けて行動を起こしており、それがこのバランスシート縮小に反映されています。

日銀はそれをアナウンスこそしませんが、事実上のQTをやってたりするんですね。

とはいえ、短期国債保有量は現在既にコロナ前の水準に戻しており、貸出金もある程度まで戻ってきています。

また、長期国債については日銀が公言している通り着実に増加を続けています。

このなんちゃってQTも一過性のもので終わりが見えており、バランスシートが横這いから膨張に転じるのは時間の問題かもしれません。

こんな感じでTradingviewでは日本の経済状況をグラフで表し、読み解くことができます。以下リンクから実際にチャートに触れてみて、是非活用してみて下さい。

それでは次はアメリカに目を移してみましょう。

日銀がバランスシートを縮小してるってことは円高になるはずなんじゃないの?でも最悪の円安が来てるんだけどどういうこっちゃ?

ドル円においてはアメリカの金利やバランスシートにも影響を受けることになるから、両国の状況を見る必要があるってことだな。というわけでアメリカを見てみましょう

アメリカの経済状況

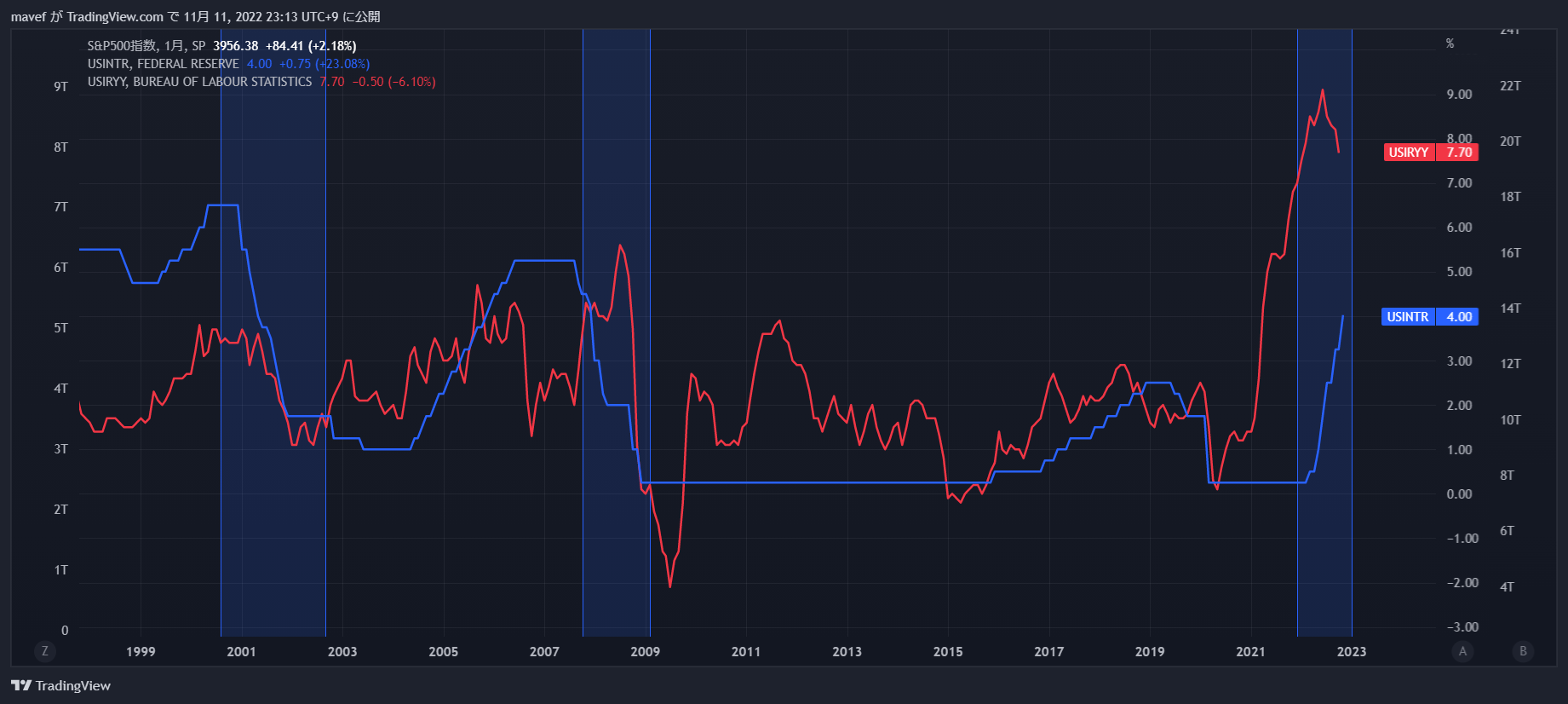

同じくTradingviewにてアメリカのインフレ率(赤)、政策金利(青)を表示してみました。青いエリアは同じくS&P500の下落期になります。

2022年6月に9.1をマークしてピークは過ぎているインフレ率ですが、未だインフレターゲットの2%には程遠い状況なのがわかります。

今般の下落相場がITバブル、リーマンショックとは明らかに違う、インフレを背景とした金融危機である事は明白ですね。

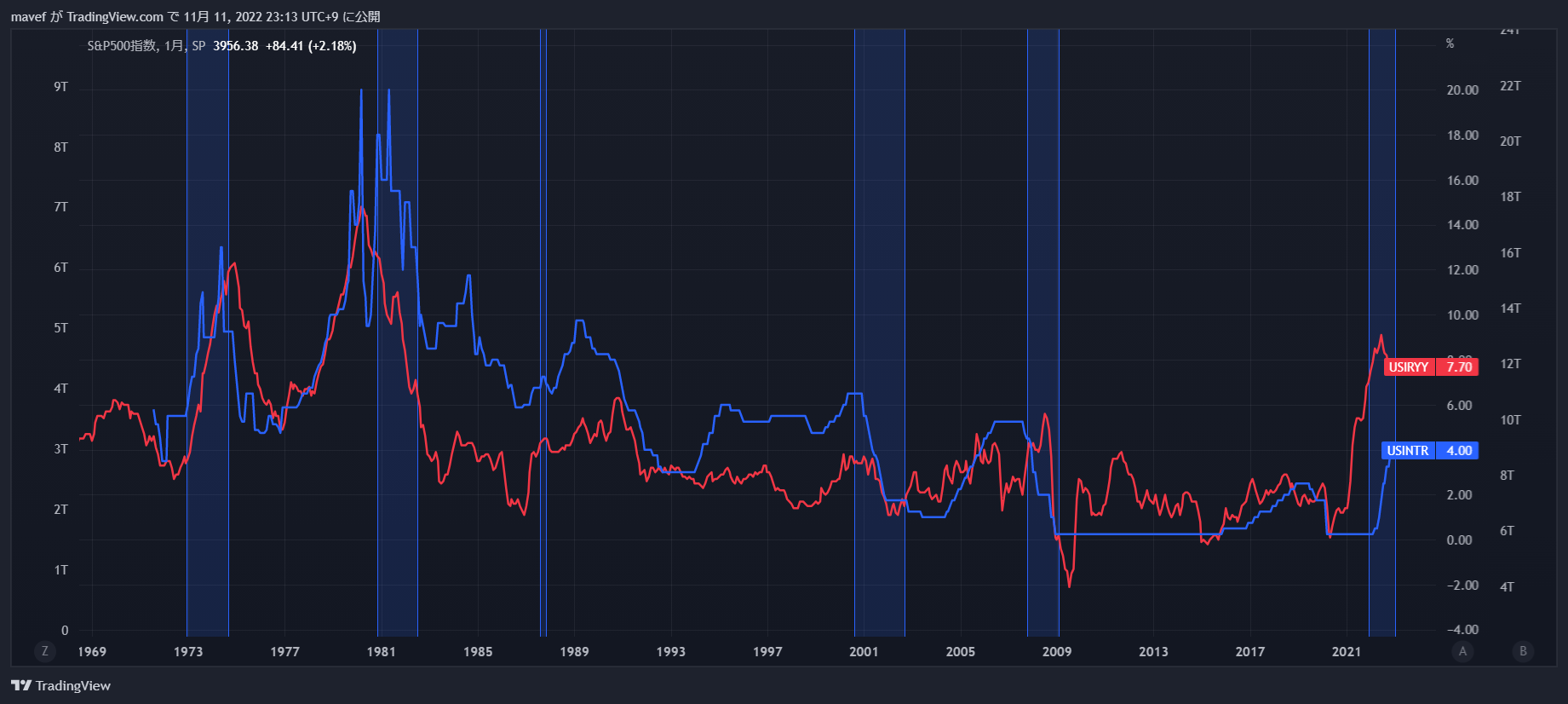

チャートをオイルショック時まで拡張してみます。

昔は青い線が赤い線を上から抑え込んでいたものが、2000年代に入ってからはその境界は曖昧となり青と赤は共存を始め、コロナを境に、隙をみた赤がはるか上方に逃げ出したように見えませんか?

そして青は逃げられた事に暫く気づいておらず、今になって急速に赤を捕まえに全力で焦ったように上に伸びています。

物価及び雇用の安定は各国中銀の最たる使命ですが、この初動の遅れについてはFRBの失態と非難されても仕方がないかもしれません。

ただ、事の深刻さに気づいてからのFRBの行動は的確かつ大胆であり、政策金利操作と公開市場操作(B/S(バランスシート)操作)が功を奏し、コロナ以降急増していたM2(マネーサプライ)はQE(量的金融緩和)からテーパリング(量的金融緩和の縮小)を経て減少を始めています。

が、コロナ前の水準に戻るにはまだまだ時間が掛かりそうですね。

CME(シカゴ・マーカンタイル取引所)に拠れば目下のターミナルレートは5.00、そこから2023年末にやっと利下げに転じ、2024年以降は2.5を目指すだろうとのコンセンサス(意見が多数という事)が市場関係者間ではとれているようです。

それは1900年代後半にアメリカのFRB議長を務めたポール・ボルカーのようにインフレ率(赤グラフ)をジャンピングキャッチしに行くのでは無く、政策金利(青グラフ)5%ライン維持で赤が降りてくるのを待つという選択を意味します。

いずれにせよ、インフレの影響は今後も続くのは間違いなさそうです。

そして今回、特にお伝えしたいのはヨーロッパの経済状況です。

このEUの経済状況をトレーディングビューに落とし込んでみてみると・・・かなり問題があるということがわかりました。

少し長くなってしまいましたので次の記事で解説したいと思います。

こうしたことを読み取ることによって今後のFXや株が長期的に読み取れるようになるってわけです!スイングトレーダーのJINさんには超役に立つ情報ですね!

もう少し早く教えてくれない?天井で買ったドル円損切りしちゃったよ・・・もうガチで身体が痛くて夜眠れないわ・・・

両建てでなんとか超絶円安をしのいでくれたみんなのFXはワイが使っている優良FX業者だよ。ワイが下手なだけで業者はめっちゃ良いから、よかったら使ってみてくれよな

あと株価指数をやるならGMOクリック証券のCFD口座がおすすめです。手数料も安いし長期的に保有していられるのはやっぱりGMOだからってのはあるかなあ。下のバナーから口座開設してみてね。

最近はオレ的軍っていうのをランキングサイト「トレードアイランド」で募集中なので、参加者待ってます。