大型株や有名な銘柄に目が行きがちな君に忠告だ!今の時代は中小型株!これ常識!

・・え、どうしてって?僕に分かるわけないだろjk

もう本当仕方ないなぁ〜いつも僕に説明させるんだから(ブツブツ

はっ!こうやって僕に学ばせる作戦ッ!なんて心優しいJIN君なの!

市場リターンを上回るため、今のような時代には小型株の保有が求められているのかもしれません。S&P500均等加重平均型のリターンが12年ぶりに時価総額加重平均型を6ポイント上回ったそうです。

ソース先

These 2 ETFs show why owning small-cap stocks is key to beating the market at times like this

中小型株が大型株を上回る

2022年のウォール街は他でもない小型株が輝いて見えます。というのも、今年1月以降はS&P500のなかでも中小型株のリターンが大型株のそれを上回っているためです。

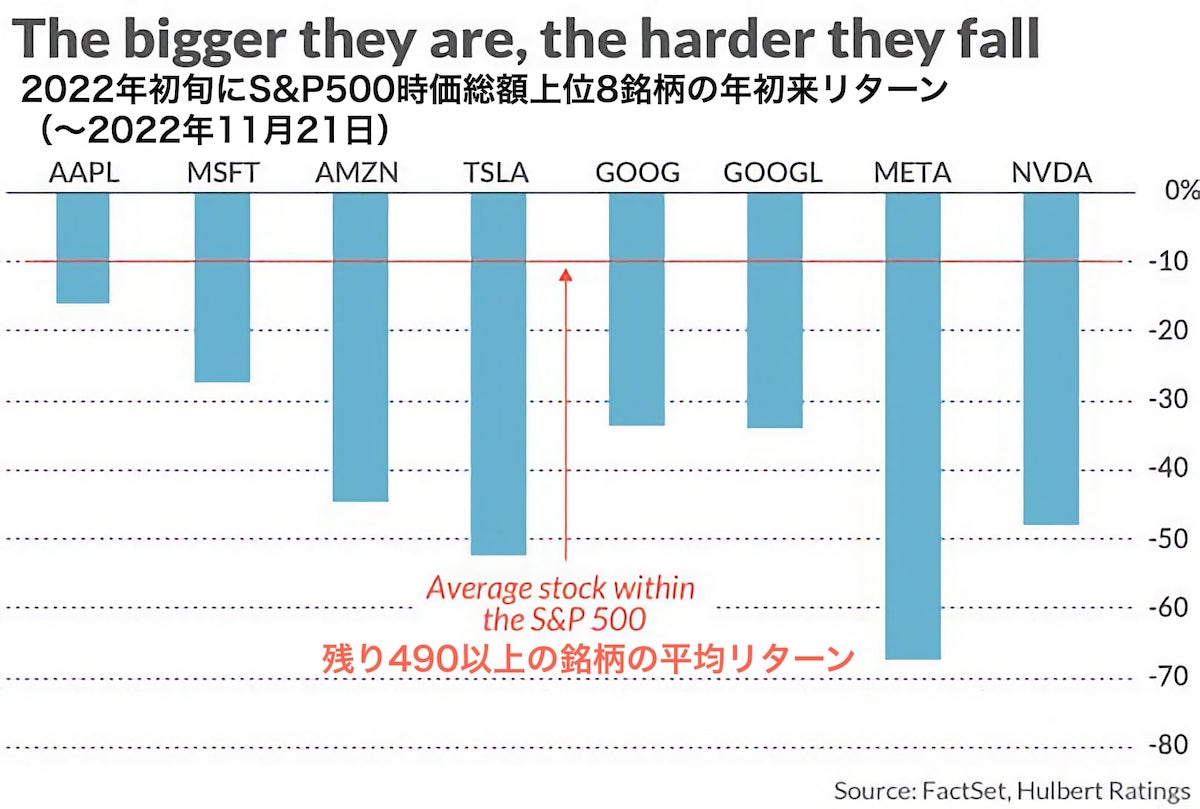

ファクトセットによれば、S&P500時価総額最大の8銘柄は年初来で平均40.4%下落。

しかし一方で残り490以上の銘柄は年初来平均9.5%の下落だけに留まっていることから、大型株は3倍以上の損失を生み出したことになります。

■時価総額が大きい企業ほど暴落

最も足を引っ張ったS&P500銘柄はメタバースに注力する『メタ』で、年初来-67.3%を記録。

また2022年初頭に時価総額ランキング8位だった『エヌビディア』は10月末までにー47.9%、3位『アマゾン』もー44.5%の暴落を見せており、大きく平均リターンを下げるのに貢献しました。

均等加重平均が時価総額加重平均を上回る

ここで「均等加重平均型」は「時価総額加重平均型」について考えてみましょう。

「均等加重平均型」はどの構成銘柄にも均等にウェイトを与える方式ですが、「時価総額加重平均型」は各銘柄を時価総額の大きさにあわせて銘柄ごとのウェイトが異なる方式のことです。簡単に言えば、後者は市場価値の高い企業ほど投資額が増えることになります。

2022年はS&P500全体の時価総額の約27.2%を占める上位8銘柄が、残りすべての構成銘柄の3倍以上の損失を生み出したと先ほど言いました。そうなると、S&P500時価総額加重平均の年初来パフォーマンスが均等加重平均を6ポイントも下回ったことは驚きに値しないはずです。

6ポイント差は12年ぶり

この6ポイントという差が年末まで続くと仮定した場合、「均等加重平均型」にとっては12年ぶりに最も大きなアルファ(株式リターン)ということになります。

「均等加重平均型」アルファが「時価総額加重平均型」を6ポイント上回ったのは2010年以来のことです。

均等加重平均 VS 時価総額加重平均

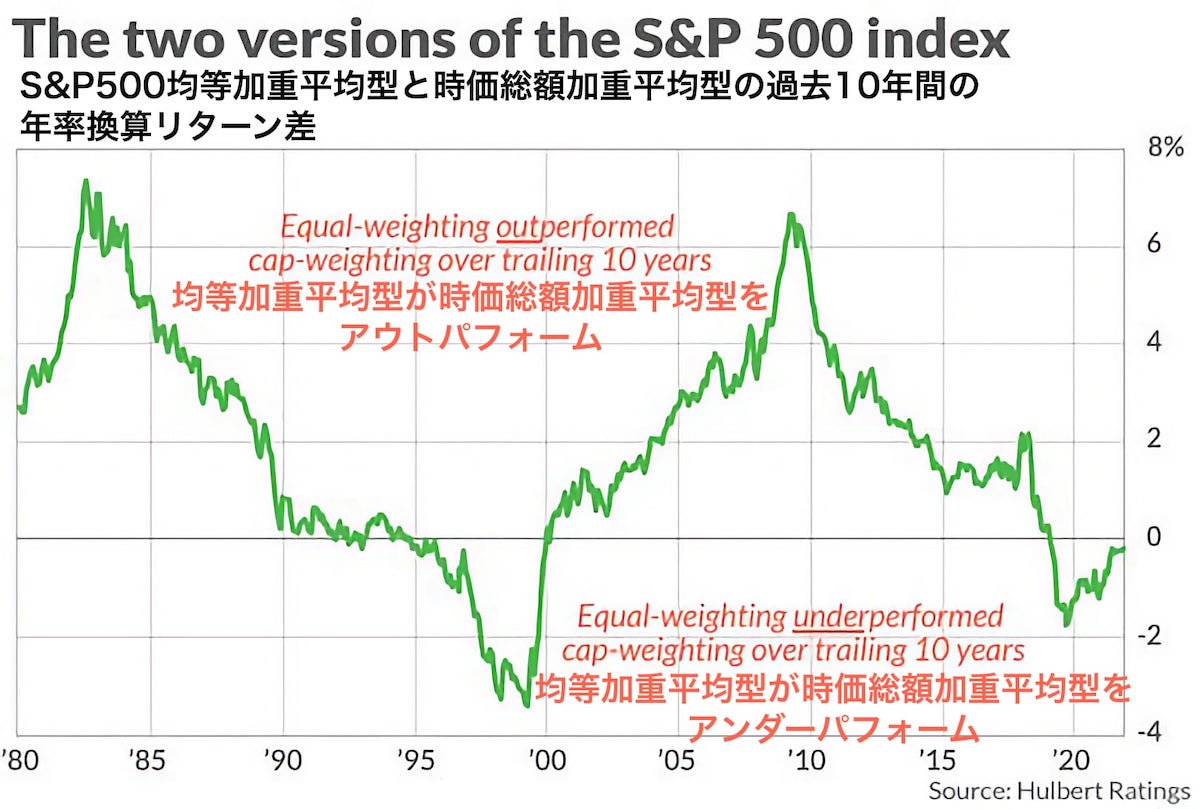

もちろん「均等加重平均型」のパフォーマンスが常に「時価総額加重平均型」を上回るとは限りません。長期データを見る限り、どちらも”ほぼ互角”のリターンをあげています。

1971年以降の配当調整後リターンは以下の通りです。

- 均等加重平均型 +12.2%

- 時価総額加重平均 +10.8%

リスクを考えると互角

「均等加重平均型」の方がリターンは高いものの、ボラティリティ(価格変動の度合い)も13%高くなることが分かっており、ある種のリスクと考えられています。

よってリスク調整後のリターンを考えると、この2つは”ほぼ互角”なのです。

管理費を考えると互角

また取引コストや管理費を考慮に入れると、パフォーマンスの若干の違いは消えてしまいます。というのも「均等加重平均型」はその設計上、「時価総額加重平均」よりも定期的にリバランス(投資の再配分)が必要になってくるため、管理コストが高くなる傾向にあります。

たとえば時価総額加重平均型『SPDR S&P500 ETF(SPY)』の年間売買回転率は2%ですが、均等加重平均型『インベスコ S&P500 イコール・ウェイトETF(RSP)』は38%です。

また年間管理費も『SPY』は運用資産残高(AUM)の0.0945%に対して、『RSP』は0.20%となります。

FXをやるなら手数料安め、キャンペーン頻度高めのトレイダーズ証券みんなのFXが超おすすめ!

ワイの必殺両建て股裂けアタックが片方の証拠金だけで使えるのはかなりありがたいわ!

他にも通貨強弱やポジション比率、そして経済ニュースなども確認できるツールが盛りだくさん!

持っておいて損はないから下のバナーから口座開設しておこう!

NYダウやナスダックみたいな株価指数や商品先物(ゴールドや原油)を触りたいならGMOクリック証券のCFD口座がダントツ!

ワイも使っているけど、スイングトレーダーなら手数料が安いところを選ぶべし!

もちろんデイトレードにも向いてるから、ここも開設しておいたほうが良い口座だよ!

是非下のバナーからチェックしてみてね!

今後どうなるか

今後数十年で「均等加重平均型」と「時価総額加重平均型」のどちらがうまくいくかは五分五分だろう、とバークレイズの資産運用部門『バークレイズ・グローバル・インベスターズ』の元CEO・Lawrence Tint氏は考えています。

Tint氏によれば、今年のように大型株が苦難を強いられるのであれば、今後も「均等加重平均型」の方がリターンを上げるとのこと。ただそれが終われば、状況が逆転する可能性もあります。

「均等加重平均型」と「時価総額加重平均型」の直近10年間の年率換算リターン差を比較したチャートを見ると、彼の主張の正当性が伺えるでしょう。

■S&P500均等加重平均型と時価総額加重平均型のパフォーマンス差

(なおこれらは理論上のリターンに基づいて計算されたものであって、取引コストや管理費等は考慮されていないことに注意してください。管理費や手数料を加味した場合、チャートのデータ系列は下方にシフトします)

結局、S&P500の「均等加重平均型」と「時価総額加重平均型」のどちらを採用すべきなのか。

それは個々人のボラティリティ関連リスクへの許容度で決めたら良いかもしれません。歴史的に「均等加重平均型」はボラティリティが13%高くなることから、「時価総額加重平均型」を13%のマージンで購入するのと機能的に同等であるとみなすことができます。

ふむ、中小型株や均等加重平均型に特化したETFが今は良いと

ただリスクや管理費を考えると均等加重と時価総額加重にさほど違いはないのね。なるほどねぇ

ワレ、知らんかったんけ

知ってた、知ってたってば

初心者からここまで成長したFX YouTuber JINがおすすめする業者は以下の通り

中長期トレーダー向きな高スワップ金利の「みんなのFX」

サーバーが強い安定のFX業者「GMOクリック証券FXネオ」

外貨注文情報がありがたい「外為どっとコム」

初心者も使いやすい「GMO外貨」

CFD取引なら「GMOクリック証券」

画期的なシステム「ノックアウト・オプション」が使える「IG証券」

自動売買のトラリピが魅力的な「マネースクエア」

JINも使っている個別株の取引にオススメな「SBI証券」