米国株が調子いいよおおおおおお

雇用統計が地獄の結果だったが?個人的には暴落来ると思ってるけど!

うむぅ…確かに。ある金融系記者の意見ですので冷静に見てみましよう

金融情報メディアMarket WatchのMichael Brush記者が「新しい強気相場は始まったばかり」と指摘。

下落したタイミングをうまく狙って株を買うようアドバイスしています。

ソース先

This new bull market is just getting started. Buy stocks on weakness.

米国株は好調

米国株式市場はこのところ弱気相場の安値から堅調に上昇しており幸先の良さを示しています。

バンク・オブ・アメリカの調査によれば、このような市況の後は92%という高い確率で、株式市場が翌年にかけて平均+9%の上昇を見せるのだとか。

今年も2024年にかけてラリーが続くという保証はありませんが、ポートフォリオに米国株を多く保有している人は、過去のデータが正しいことを願っていることでしょう。

リセッションの可能性が後退

さらに朗報ですが、米国経済はリセッション(景気後退)を回避する可能性が高まっています。

弱気派はいまだにリセッション入りを懸念しており、最近でも「米国の消費者はまもなく過剰貯蓄を使い果たす」「支出が鈍化する」「成長が失われる」などと叫んでいます。

しかし弱気派が不安視するようなことは起きないと思われます。

1)消費は続いている

米国消費者には十分な購買力が備わっていることが分かっており、調査会社ヤルデニ・リサーチのEd Yardeni社長は「ベビーブーマー世代(1946年〜1964年生まれ)だけでも家計純資産は74兆8,000億ドル(約1.07京円)にのぼり、彼らは現在進行系でこれを使っている」と指摘しています。

そして米国全体の家計純資産だと140兆6,000億ドル(約2.01京円)にものぼります。

消費が続いている現状を見る限り、景気後退を心配する必要はなさそうです。

2)経済や雇用が回復

雇用が引き続き好調なことも、リセッションの可能性を後退させています。

調査会社ムーディーズ・アナリティクス在籍のエコノミスト・Mark Zandi氏は「米国経済は依然として見事な回復力を維持しており、これは雇用市場で最も明らか」と言及。「雇用の伸びは毎月25万人近くと安定し、大幅な雇用喪失もないことから、リセッションを想定することは困難」と付け加えていました。

さらに、いまのアメリカ人消費者は利子・配当・家賃・社会保障などから年間7兆6,000億ドル(約1089兆円)という記録的なレベルの不労所得を得ています。そして消費者ローンの遅延率が低くなっている事実も見逃せないでしょう。

3)景気敏感株が好調

市場関係者の間でもリセッションはないとの見方が出ています。

米国では2022年10月の安値以来、ハイテク株・一般消費財・素材・資本財などの「景気循環銘柄」が好調で、生活必需品・公共事業などの「ディフェンシブ銘柄」を上回ってきました。

成長期には景気循環銘柄の業績が良くなることから、これが米国経済の力強さを反映したものと考えられます。

4)株価は高くない

これに加えて、株価は今のところ過大評価されているとは言えない状況です。

現在のバリュエーション(価値評価)は低くはありませんが、実は企業収益が悪化しているときに株価が低いことはほとんどないのです。その理由は、いま米企業は数四半期にわたって業績が伸び悩んでいますが、収益が下がればPER(株価収益率)が上がるためです。

S&P500のPERは現在21.0倍ほどと高く見えますが、2007年の世界金融危機(PER28.0倍)や2020年の新型コロナウイルス株価大暴落(PER23.0倍)の頃の方が倍率は高かったのです。

S&P500のPER

- 2007年:28.0倍(世界金融危機)

- 2020年:23.0倍(コロナショック)

- 2023年:21.0倍

過去50年間におけるS&P500の平均PERは20.0倍であり、過去の実績に基づくと、今日のPER21.0倍は今後10年間で年間リターンが+5.4%もたらされることを示唆します。

そして『アップル(AAPL)』や『マイクロソフト(MSFT)』『エヌビディア(NVDA)』『テスラ(TSLA)』などS&P500の最大50銘柄(Nifty 50:素晴らしい50銘柄)を除外した場合、PERはわずか15.0倍ほど。歴史的にはこれが18.0倍だったことを考えると、やはり高くはないと言わざるを得ないでしょう。

5)インフレは沈静化してきた

またインフレは沈静化してきています。

2023年5月の消費者物価指数(CPI)は前年同月比0.6%増。2022年3月のピークである14.2%を大幅に下回り、2021年11月以来の低水準となったことで、”モノ”の物価上昇との戦いに勝利を収めたのです。

問題は”サービス”のインフレ率の方で、主に家賃の値上げにより、コアCPIは昨年初めから約6%のところで高止まりしています。

ただ歴史的に、インフレ率が大幅に上昇した後は、それと同じスピードでインフレ率が低下する傾向があるそうです。賃貸料の影響はまもなくコアCPIに変化をもたらすと見られており、最新の賃貸契約をベースにした先行指標によれば、「米国全体のインフレ率は今秋までに3〜4%に低下する可能性がある」とYardeni氏は述べています。

FXをやるなら手数料安め、キャンペーン頻度高めのトレイダーズ証券みんなのFXが超おすすめ!

ワイの必殺両建て股裂けアタックが片方の証拠金だけで使えるのはかなりありがたいわ!

他にも通貨強弱やポジション比率、そして経済ニュースなども確認できるツールが盛りだくさん!

持っておいて損はないから下のバナーから口座開設しておこう!

NYダウやナスダックみたいな株価指数や商品先物(ゴールドや原油)を触りたいならGMOクリック証券のCFD口座がダントツ!

ワイも使っているけど、スイングトレーダーなら手数料が安いところを選ぶべし!

もちろんデイトレードにも向いてるから、ここも開設しておいたほうが良い口座だよ!

是非下のバナーからチェックしてみてね!

センチメントは依然としてかなり弱気

投資の世界では、集団思考は間違っていることが多いため、”逆張り”をして群衆に賭けることが有益と言われることがあります。2022年10月12日の安値から投資家心理は大きく上昇しているものの、今も依然として「買い時」と言えるほど弱気が続いています。

以下、2つのセンチメント指標を紹介します。

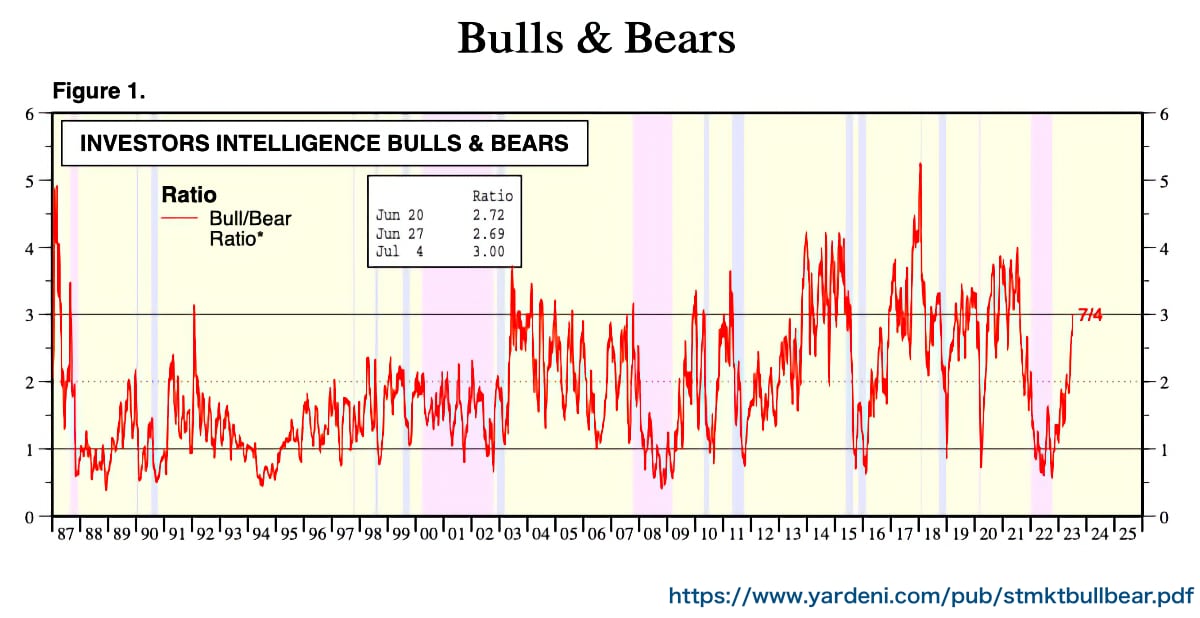

ブル/ベア比率

参考にできるセンチメント指標はいくつかありますが、1つだけ押さえるなら、インベスター・インテリジェンスが発行する『Bull/Bear ratio(ブル/ベア比率)』でしょうか。

株式ニュースレター執筆者のセンチメントを測定したこの指標によれば、2022年10月以降は急上昇して、2022年最低だった約0.7から2.72になりました。

大幅なセンチメント改善ですが、2.72でも十分弱気です。この数値が4.0に達したとき新しく追加購入することを止め、5.0以上で現金化を考えるのがオススメです。2.72程度ではまだ危険区域にもほど遠いです。

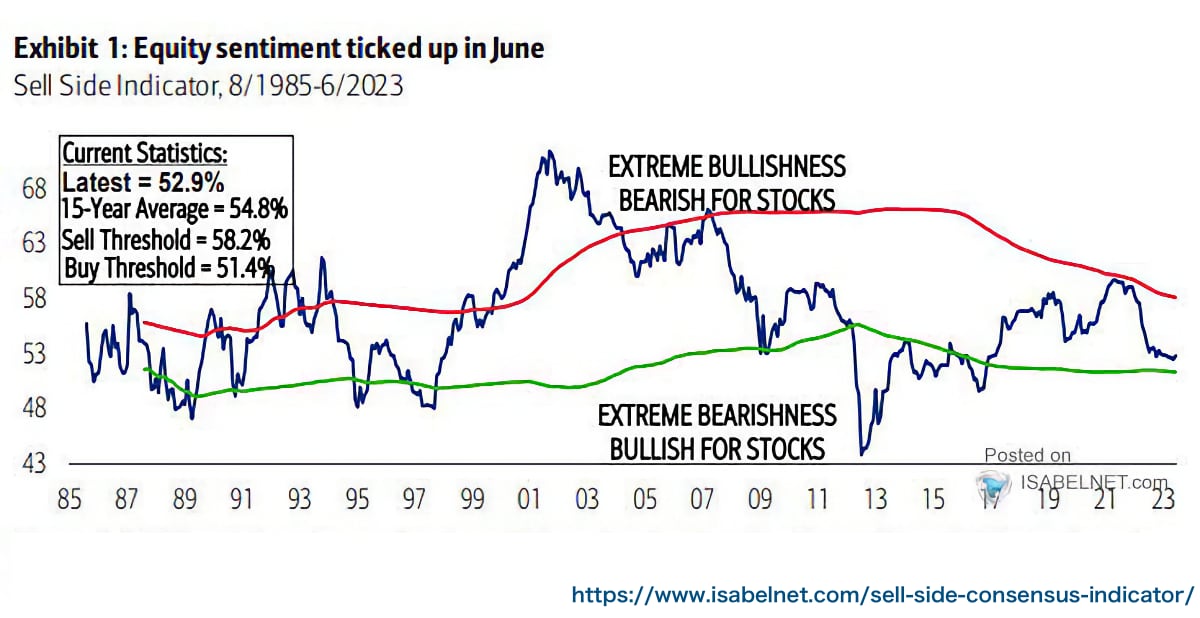

セルサイド・インジケーター

同様にとっつきやすいセンチメント指標は、バンク・オブ・アメリカの『Sell Side Indicator(セルサイド・インジケーター)』でしょう。

これは証券会社セルサイド・ストラテジストが提案するポートフォリオの株式配分を測定したもので、最近では52.7%をつけ、2007年の世界金融危機と同じぐらいの低さとなっていました。

歴史的に、これほどまでに指標が下がったときは、その後12ヶ月のS&P500のリターンは94%の確率でプラスになっています。セルサイド・インジケーターが52.7%の今、今後12ヶ月でもたらされる市場リターンは+16%になる可能もあるようです。

米国株はここからやったんや!押し目買いしまくんねーと!

なんて信じると思ったか!僕に高値掴みさせようとする陰謀でしょ!!

ふんぎゃあああああああああああ

情緒どうなってんだこの人

初心者からここまで成長したFX YouTuber JINがおすすめする業者は以下の通り

中長期トレーダー向きな高スワップ金利の「みんなのFX」

サーバーが強い安定のFX業者「GMOクリック証券FXネオ」

外貨注文情報がありがたい「外為どっとコム」

初心者も使いやすい「GMO外貨」

CFD取引なら「GMOクリック証券」

画期的なシステム「ノックアウト・オプション」が使える「IG証券」

自動売買のトラリピが魅力的な「マネースクエア」

JINも使っている個別株の取引にオススメな「SBI証券」