ドル円上がりすぎやろ・・・もうダメだ・・・なんでこんなことに・・・円高・・・円高はどこだ・・・

そんなJINさんのために、現状考えられる円安と円高の要因を洗ってみました・・・参考にしてみてください

ドル円は6月末の高値145円を抜けて146円を突破しました。

ここまできてようやく損切りをし始めた僕ですが、ここで改めて円高・円安(ドル高・ドル安)要因を一通り洗ってみました。今後の戦略の参考にしてみてください。

ドル高要因

為替を語る上で必ず通るのが金利。金利とは簡単に言えば貸したお金に付く対価です。

もし5%の金利のときに100万円借りたとしたら、年間で5万円払う必要があります。

記事執筆現在アメリカの政策金利は5.25~5.50%となっており、銀行にお金を預けるだけでもかなりの金利が貰える状況です。

この状況が「ドル買い」を生じさせています。だって米国債に投資したり銀行に預けて約5%も貰えるなら、そりゃみんな米ドル集めますよね。あとは為替トレードのスワップ金利も高くなります。

特にドル円なんかは金利差が凄いです。今だとロングポジションは1ロットで1日200円以上スワップ金利が貰えちゃいます。なんせ日本はマイナス金利政策を継続中ですからね。

そういうわけで昨年に続いて未だにドル需要が高いってわけです。

FRBがタカ派の姿勢を崩さない

先日公表されたFOMC議事要旨ですが、追加利上げを示唆する内容が織り込まれていました。

FOMC議事要旨、「著しい」インフレリスク指摘-追加引き締め正当化も

米連邦公開市場委員会(FOMC)が7月25、26両日に開いた会合では、インフレが鈍化しない可能性を当局者の大半が懸念し、利上げ継続が必要になり得るとの見解が示された。8月16日に公表された議事要旨で明らかになった。

Bloomberg https://www.bloomberg.co.jp/news/articles/2023-08-16/RZHWOLDWRGG001

前述した通り金利が上昇すればドルが買われる要因になります。こうした利上げ思惑が強くなれば、こちらもドル買い要因になります。

追加利上げする姿勢を見せているアメリカの中央銀行FRB、まだまだインフレ引き締めに油断する気は無いようです。

というわけでドル高要因でした。

ドル安要因

逆にドルが売られる要素について考えてみました。

ドル売りが発生する場合にはアメリカ経済が弱かったり利下げがあったりする場合に起こるんですが、現状は前述の通り利上げ観測がある以上は利下げはまだまだ先だろう、ということでドル安要因はあまりありません。

強いて言えば先日から騒がしい中国関連ですね。

ドル売り中国元買いが起きていたり、株の暴落が起きた際に米国株も下落してドルも売られる、という流れが加速する可能性はあるかもしれません。

とはいえこれはある意味事故的な扱いだと思いますので、今から要因として考慮に入れて立ち回るのもちょっと違う気がします。できたとして株のポジション整理ぐらいで、ドルを売るという選択肢はあまり考えない方が良さそうです。

というわけでドル安要因でした。

円安要因

次に円安要因です。まず、日本円があまりにも弱いということは周知の事実かと思います。

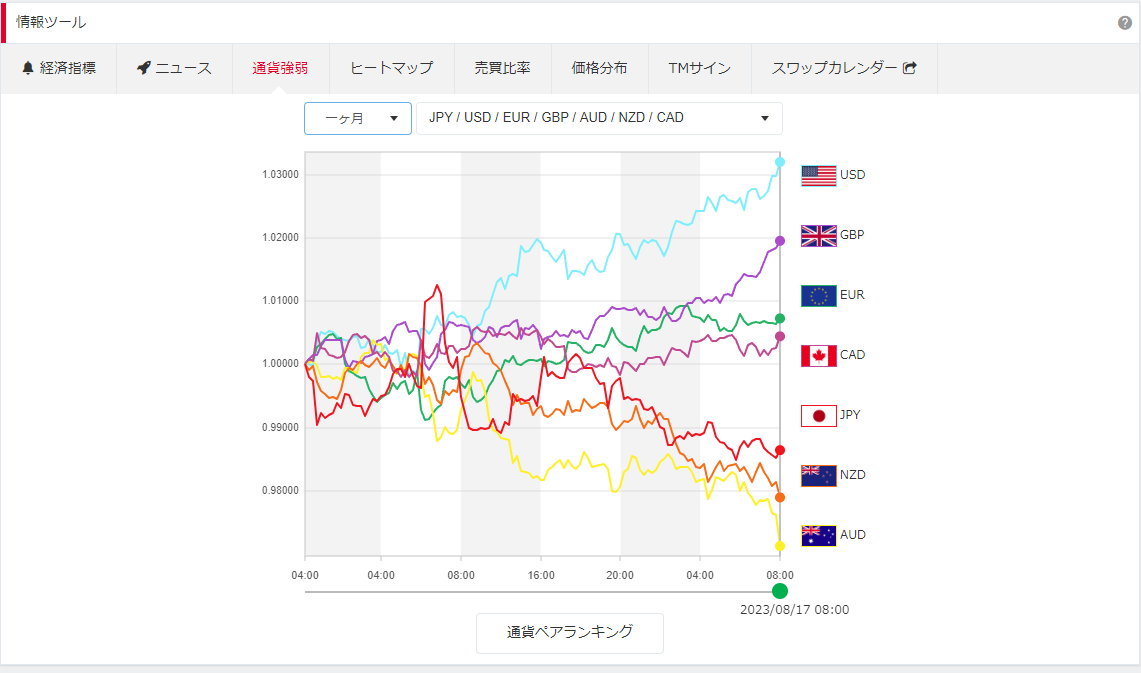

トレイダーズ証券、みんなのFXの通貨強弱チャートを見てみましょう。まずは1ヶ月間のチャート。

1ヶ月間の通貨強弱チャート

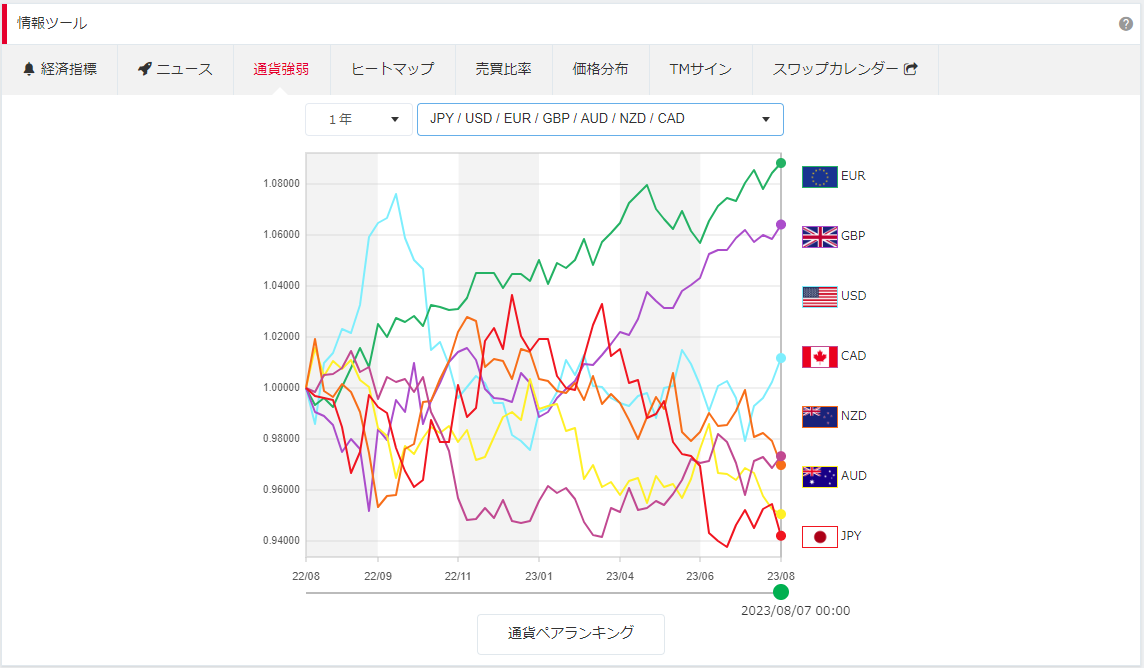

そして1年間のチャートです。

1年間の通貨強弱チャート

夏こそオセアニア通貨が弱い傾向にありますが、日本円は直近でも1年を通してでもかなり弱いです。

反対に米ドルはかなり強い。理由は前述した通り売られる理由が乏しく、買われる理由のほうが強いからです。

ちなみにこの通貨強弱はみんなのFXで見られるぞ!

便利なツールが豊富なトレイダーズ証券のみんなのFX!

今ならワイのブログ経由で口座開設すると取引5ロット以上で5000追加キャッシュバック!

何故日本円はこんなにも弱いのか?

日本銀行は長期国債と短期国債の利回りをコントロールする、いわゆるイールドカーブ・コントロール(YCC)というものを行っています。

これは特定の利回りに到達すると無制限に日本銀行が国債を買い入れて利回りをコントロールする政策ですが、先日これを長期金利を1%までを許容するという修正を行いました。

先程利上げは通貨買いに繋がるという話をしましたが、日本円もその流れになるかと思われていました。

しかし蓋を開けてみれば実質利上げをしたにも関わらず円は売られています。何故なのか。

金融緩和は継続して行われる

日本は長短金利差のコントロールを修正したにも関わらず、金融緩和は続けるという意向です。

個人的にはこれが最も円が売られる理由なんじゃないかと思います。だって日銀が積極的に円をバラ撒くわけですからね。当然円は安くなるわけです。

キャリートレード

おそらく今回の円安の主要因であろうとも言われている「キャリートレード」。

これは、低金利通貨を調達して、高金利通貨に替えて利ざやを得るというトレード手法です。大口のファンドが活用する手法だとも言われています。

円はマイナス金利通貨です。これを調達して、高金利通貨に替えます。今ですと米ドルが金利が高くて一番流通量も多くて経済的にも安定しているので替えやすいですね。

すると円が売られてドルが買われて、円安ドル高となっていきます。ドル円が上昇しているのはこのキャリートレードの影響が大きいと言われています。

いっとき137円まで円高が進行したときがありましたが、その後に再度146円まで戻ってきました。

これは、日本政府による為替介入や日銀総裁の交代などで円高懸念が加速し、151円から一気に円高方面に振れましたが、ワリと保守派な植田日銀新総裁の発言や行動を踏まえて、

「これ、まだまだ円キャリートレードしても大丈夫なんじゃね?」

という思惑が広がったせいか、また円安方面に傾いたのかもしれません。

というわけで円安要因でした。

円高要因

最後に円高要因について考えてみたいと思います。

円が買われる要因としては主に日本が利上げをすると金利の関係性から円が買われる流れが起きます。

起きるはずなんですが、実質的な利上げのYCC修正では効果はほとんどありませんでした。

あとは輸出による円高。日本の製品が海外で売れた場合、外貨を獲得しますよね。その外貨を日本円に戻す流れが起きます。これは円高要因となります。

先月発表された6月の貿易収支は23ヶ月ぶりに黒字となりましたが、今月発表された7月の貿易収支は赤字に再転落。円高に振れる流れが起きるかと思いきや、出鼻を挫かれたような形になりました。

しかし政府にとっても貿易収支を黒字化するには、円安は都合が良いのかもしれません。だからこの円安を放置してる・・・のは想像の域なので本当かどうかはわかりません。

2カ月ぶり貿易赤字 7月、赤字幅は前年比94.5%縮小

財務省が17日発表した7月の貿易統計速報によると、輸出額から輸入額を差し引いた貿易収支は787億円の赤字だった。赤字は2カ月ぶりだが、赤字幅は前年同月に比べて94.5%縮小した。資源価格の高騰が落ち着いて輸入額が減った。半導体等製造装置などが不調で輸出額も微減となった。

日本経済新聞 https://www.nikkei.com/article/DGXZQOUA16BCR0W3A810C2000000/

というわけで貿易黒字は円高要因のはずなのですが、再度赤字転落したとなると円高要因としては影響しないように思います。

あとは日銀が利上げしたら円高にはなりますが、正直いつ利上げするのか皆目見当もつきません。

というわけで円高要因でした。

まとめ

結論としては、アメリカさんが利下げを開始しない限りはキャリートレードの解消がされない可能性が高いので、ドル円は今ぐらいの水準で維持されてしまうのでは?という事です。

その肝心なアメリカさんの利下げがいつになるのか、って話ですが、全然わかりません。来年あたりからそうなるとも言われていますが・・・。

まあそうなると円買いなんてしてる場合じゃないんですが、判断が遅すぎました。失敗トレードを受け入れて、巨額の損切りで次に目を向けたいと思います。

という気持ちだけは人一倍ですが指が動きません。せめて僕が使う優秀な証券会社を紹介しますので口座開設して応援してください。GMOクリック証券ならFXとCFDの2口座があります。お好きな方をどうぞ。

調べれば調べるほど円高に行く気がしなくなってきた・・・

もう中国のクラッシュに賭けるしかないのか・・・

みなさんは何が円高要因になると思いますか?よかったらコメントで教えてください