相場が大荒れしすぎてて短期FX裁量トレードで負けすぎててしんどいよ~~~!!!

ドル安円高株高の時代はよ!!!

自分の希望通りになるなら相場で負けることなんか無いんやで・・・

注目経済指標

2024年8月26日~8月30日の週に発表される経済指標の中で、特に注目度が高そうな経済指標について取り上げてみたいと思います。

特に重要な経済指標は赤背景にしてありますので参考にしてみてくださいね。

2024年8月26日(月曜日)

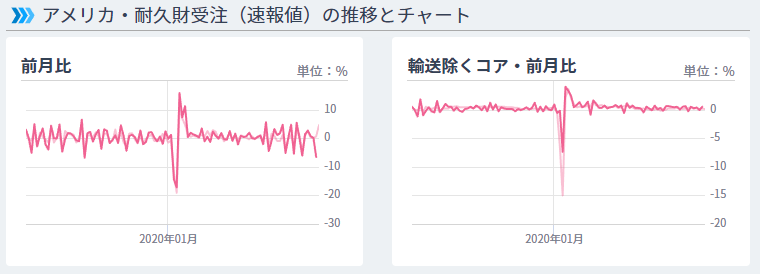

◆アメリカで耐久財受注の発表があります。

- 21:30:🇺🇸 アメリカ

7月耐久財受注(前月比)

予想:4.2%、前回:-6.6% - 21:30:🇺🇸 アメリカ

7月耐久財受注・輸送用機器除く(前月比)

予想:4.2%、前回:-6.6%

自動車や家具などの耐久財の新規受注額を発表する本指標ですが、前月の大きなマイナスに比べて7月は大きく改善しています。

これをアメリカの経済が底堅いと見るか、一時的なものと見るか、ですが・・・前月比ということであればあと3,4ヶ月は見ておくべきかなと考えています。

というのもここ最近の推移で見ると、大きく下げたり戻したりを繰り返しているからです。

単月で比較して大きな差が出ているからという理由だけではなく、過去数回分を比較すると良いかなと思います。

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

2024年8月27日(火曜日)

◆ドイツで国内総生産(GDP)改定値が発表されます。

国内総生産はその国の経済活動全体を表す指標になりますので金利の方向性やインフレ具合を測るために重要視されています。

これは発表時にまず短期的に速報値を発表して景気判断を行います。 次に正確なデータを蓄積してデータの精度を高めた後に発表されるのが改定値です。というわけでどちらかと言うと改定値の方が重要ですが、市場に与えるインパクトが強いのは速報値となります。

- 15:00:🇩🇪 ドイツ

4-6月期国内総生産(GDP、改定値)(前期比)

予想:-0.1%、前回:-0.1% - 15:00:🇩🇪 ドイツ

4-6月期国内総生産(GDP、改定値)(前年同期比)

予想:-0.1%、前回:-0.1% - 15:00:🇩🇪 ドイツ

4-6月期国内総生産(GDP、改定値、季調前)(前年同期比)

予想:0.3%、前回:0.3%

ドイツのGDP発表です。星3の扱いですが、前述した説明にもある通り、「改定値」なので速報値から変化がなければ通過する事に意味がある経済指標なのかなと思います。

ドイツはユーロの主軸となる国ですが、前期比・前年同月比でみてもマイナスなのでユーロはアメリカと同じく9月に利下げを行う可能性が高くなってきているように思います。

動くかもしれない金融商品:ユーロ関連通貨ペア

◆アメリカで各種指数が発表されます。

- 22:00:🇺🇸 アメリカ

6月ケース・シラー米住宅価格指数(前年同月比)月耐久財受注(前月比)

前回:6.8% - 22:00:🇺🇸 アメリカ

8月消費者信頼感指数(コンファレンス・ボード)

予想:100.1、前回:100.3 - 22:00:🇺🇸 アメリカ

8月リッチモンド連銀製造業指数

前回:-17

アメリカで発表されう細かな指標たちですが、前回から大きく変化していなければ特に気にする必要は無さそうな指標ですね。

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

2024年8月28日(水曜日)

◆オーストラリアで消費者物価指数(CPI)が発表されます。

消費者物価指数はインフレ具合を測る指標で、消費者が実際に購入する商品やサービスの小売価格の動向を示す指標のことです。

- 10:30:🇦🇺 オーストラリア

7月消費者物価指数(CPI)(前年同月比)

予想:3.4%、前回:3.8%

オーストラリアは引き続きタカ派を維持しています。このCPIの数値で見ると依然としてインフレに苦しめられている可能性が高く、おいそれと利下げできない状況にあるのが見て取れます。

しかし今回発表されるオーストラリアのCPI、予想が前回より低くなってきているということから、ようやくインフレが沈静化してきたのではないかと思われます。予想通りに発表されれば、ですが。

豪ドルトレーダー達は今回のCPIには要注意です。予想からどれだけ乖離するかによって豪ドル関連通貨ペアのトレンドが決まってきそうですね。

動くかもしれない金融商品:豪ドル関連通貨ペア

2024年8月29日(木曜日)

◆NVIDIAの決算発表があります。

- 06:00頃:🇺🇸 アメリカ

NVIDIA(エヌビディア)決算発表

みんな大好き、半導体企業としてトップを走るエヌビディアの決算が28日のアメリカ市場引け後に発表されます。大体日本時間で29日(木曜)の朝6時頃です。

寝ている人が多い中での発表となりますが、発表内容次第では市場に大きな影響を与えるので、注目ですね。

この日の前までに変なポジションを持たず利確/損切りしたり枚数を減らしたりしておくと良いでしょう。

動くかもしれない金融商品:ナスダック、半導体関連株

◆欧州で消費者信頼感指数の発表があります。

- 18:00:🇪🇺 欧州

8月消費者信頼感(確定値)

前回:-13.4 - 18:00:🇪🇺 欧州

8月経済信頼感

予想:95.8、前回:95.8

動くかもしれない金融商品:ユーロ関連通貨ペア

◆ドイツで消費者物価指数(CPI)が発表されます。

消費者物価指数はインフレ具合を測る指標で、消費者が実際に購入する商品やサービスの小売価格の動向を示す指標のことです。

- 21:00:🇩🇪 ドイツ

8月消費者物価指数(CPI、速報値)(前月比)

予想:0.0%、前回:0.3%

21:00:🇩🇪 ドイツ

8月消費者物価指数(CPI、速報値)(前年同月比)

予想:2.1%、前回:2.3%

ユーロの中心国、ドイツのCPIが発表されます。予想としてはインフレ鈍化傾向ということで、9月利下げ期待がより高まりそうな感じがしますね。

動くかもしれない金融商品:ユーロ関連通貨ペア

◆アメリカで四半期実質国内総生産(GDP)改定値が発表されます。

国内総生産はその国の経済活動全体を表す指標になりますので金利の方向性やインフレ具合を測るために重要視されています。

これは発表時にまず短期的に速報値を発表して景気判断を行います。 次に正確なデータを蓄積してデータの精度を高めた後に発表されるのが改定値です。というわけでどちらかと言うと改定値の方が重要ですが、市場に与えるインパクトが強いのは速報値となります。

- 21:30:🇺🇸 アメリカ

4-6月期四半期実質国内総生産(GDP、改定値)(前期比年率)

予想:2.8%、前回:2.8% - 21:30:🇺🇸 アメリカ

4-6月期四半期GDP個人消費・改定値(前期比年率)

予想:2.2%、前回:2.3%

アメリカのGDP改定値です。GDP個人消費が少々下方修正されるかもしれないことがどう影響するのか?というところに注目しています。とはいえ結構ブレることも多そうなので、さほど気にしなくても良いのかなとも思っています。

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

◆アメリカで四半期コアPCEの改定値が発表されます。

- 21:30:🇺🇸 アメリカ

4-6月期四半期コアPCE・改定値(前期比年率)

予想:2.8%、前回:2.9%

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

◆アメリカで新規失業保険申請件数の発表があります。

失業保険の新規受給者が増える、継続受給者が減らない、ということであれば経済は悪いという判断になります。逆に新規が減り、継続が減れば経済が回復してきているという捉え方で良いかと思います。

- 21:30:🇺🇸 アメリカ

前週分新規失業保険申請件数

予想:23.5万件、前回:23.2万件 - 21:30:🇺🇸 アメリカ

前週分失業保険継続受給者数

予想:187.0万人、前回:186.3万人

アメリカの労働事情について注目が高まっています。特に雇用統計の数値が大幅に下方修正されたことを受けて、実際はあまり良くないのでは?という印象が強まりました。

ということは失業保険の申請件数がどの程度なのか?という事においても注目度が高まったと考えてよいでしょう。毎週発表されているこちらの指標は必ずチェックしておいたほうが良さそうです。

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

◆アメリカで住宅販売保留指数の発表があります。

- 23:00:🇺🇸 アメリカ

7月住宅販売保留指数(前月比)

予想:0.4%、前回:4.8% - 23:00:🇺🇸 アメリカ

7月住宅販売保留指数(前年同月比)

前回:-7.8%

アメリカの住宅事情も経済状況を図るうえで大事な指標となります。

前回の数値からどれだけ変化があったのかに注目が集まりますが、前年同月比がかなりのマイナスだっただけに今回の発表でプラスの数値が出てしまった場合にはアメリカ経済は順調だと示す事になりそうです。

世界情勢次第で注目度が高まる指標が変わりますので、そこは流れを見て臨機応変に対応できるようにしておきましょう。

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

2024年8月30日(金曜日)

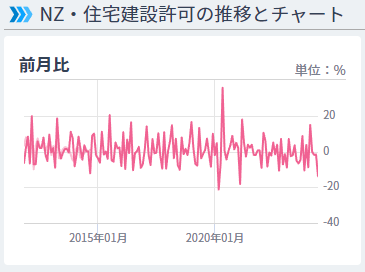

◆ニュージーランドで住宅建設許可件数が発表されます。

- 07:45:🇳🇿 ニュージーランド

7月住宅建設許可件数(前月比)

前回:-13.8%

前回の数値が低すぎただけに、今回どう出るのか?というところに注目しています。

ここ数年の数値の推移を見てほしいのですが、コロナ以外で考えると前回の数値はかなり低い水準での発表となりました。シンプルに考えてニュージーランドの経済が良くないと見るのが自然でしょう。

利下げ期待が高まるということは、NZドルの売り圧力が強まる可能性が高いです。

僕もトラリピで豪ドルNZドルのペアを運用していますが、直近で結構豪ドル売りが強まった事を踏まえると今回の事で少し上に戻していく可能性はあるかと思っています。

現状AUD/NZDは売りトラリピで運用しているため、上に戻るのはあまり好ましくないのですが、長い目で見れば豪ドルの売り圧のほうが高まる気がしているので、このまま売りを継続していこうと思います。

動くかもしれない金融商品:ニュージーランドドル関連通貨ペア

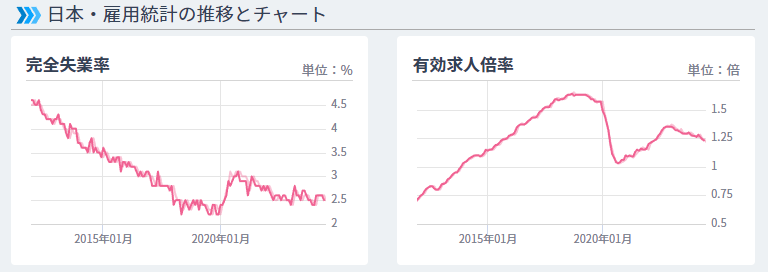

◆日本の雇用統計が発表されます。

- 08:30:🇯🇵 日本

7月失業率

予想:2.5%、前回:2.5% - 08:30:🇯🇵 日本

7月有効求人倍率

予想:1.23、前回:1.23

日本の失業率と求人ですが、予想は前回と同じとなっています。もしこれがどちらかに振れれば円に対しての影響も少なからずあるでしょう。

今までの推移を見てみると、失業率こそ若干改善しつつある程度は横ばいですが、有効求人倍率はわずかながら減ってきています。ここを改善していけないと経済が順調だと見るのはいささか気が早いのかもしれません。

予想通りになってしまうと利上げ観測が後退するという認識(円売り)ですが、はたして・・・。

動くかもしれない金融商品:ドル円、クロス円、日経平均株価

◆日本で東京都の消費者物価指数(CPI)が発表されます。

- 08:30:🇯🇵 日本

8月東京都区部消費者物価指数(CPI、生鮮食料品除く)(前年同月比)

予想:2.2%、前回:2.2%

動くかもしれない金融商品:ドル円、クロス円、日経平均株価

◆オーストラリアで小売売上高が発表されます。

- 10:30:🇦🇺 オーストラリア

7月小売売上高(前月比)

予想:0.3%、前回:0.5%

動くかもしれない金融商品:豪ドル関連通貨ペア

◆ドイツで小売売上高が発表されます。

- 15:00:🇩🇪 ドイツ

5月小売売上高(前月比)

予想:0.1%、前回:-1.2%(-0.2%) - 15:00:🇩🇪 ドイツ

5月小売売上高(前年同月比)

予想:-0.7%、前回:1.8%(2.9%)

ドイツの小売、5月分なんですが、前回修正値があまりにもブレすぎていて参考にして良い指標かどうかというのがかなり怪しいところです。

というのも前年同月比ですが、4月の予想は2.4%に対して結果は1.8%でした。しかし今回、2.9%に修正され結局大幅に改善したということになっています。

この指標、毎回かなり修正されることが多いので、あまり気にしすぎると変なバイアスが掛かってしまいそうな指標です。若干遠巻きに見るぐらいのつもりで構えておきましょう。

動くかもしれない金融商品:ユーロ関連通貨ペア

◆フランスで四半期国内総生産(GDP)改定値が発表されます。

- 15:45:🇫🇷 フランス

4-6月期国内総生産(GDP、改定値)(前期比)

予想:0.3%、前回:0.3%

動くかもしれない金融商品:ユーロ関連通貨ペア

◆ドイツで失業率に関する指標が発表されます。

- 16:55:🇩🇪 ドイツ

8月失業者数(前月比)

予想:1.60万人、前回:1.80万人 - 16:55:🇩🇪 ドイツ

8月失業率

予想:6.0%、前回:6.0%

動くかもしれない金融商品:ユーロ関連通貨ペア

◆欧州で消費者物価指数(CPI)の発表があります。

- 18:00:🇪🇺 欧州

8月消費者物価指数(HICP、速報値)(前年同月比)

予想:2.2%、前回:2.6% - 18:00:🇪🇺 欧州

8月消費者物価指数(HICPコア指数、速報値)(前年同月比)

予想:2.8%、前回:2.9%

欧州の消費者物価指数(CPI)が発表されます。ドイツと同じく予想はインフレ鈍化となっているようです。

これが予想通りの数値になれば9月利下げは濃厚なんじゃないかなと考えられます。これが予想よりも高く出てしまうと少し話が変わってきてしまうので、ユーロトレーダーはしっかりチェックしておきましょう。

動くかもしれない金融商品:ユーロ関連通貨ペア

◆欧州で失業率が発表されます。

- 18:00:🇪🇺 欧州

7月失業率

予想:6.5%、前回:6.5%

動くかもしれない金融商品:ユーロ関連通貨ペア

◆アメリカで個人所得・個人消費支出が発表されます。

- 21:30:🇺🇸 アメリカ

7月個人所得(前月比)

予想:0.2%、前回:0.2% - 21:30:🇺🇸 アメリカ

7月個人消費支出(PCE)(前月比)

予想:0.5%、前回:0.3%

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

◆アメリカでPCEデフレータが発表されます。

- 21:30:🇺🇸 アメリカ

7月個人消費支出(PCEデフレーター)(前年同月比)

予想:2.6%、前回:2.5% - 21:30:🇺🇸 アメリカ

7月個人消費支出(PCEコア・デフレーター、食品・エネルギー除く)(前月比)

予想:0.2%、前回:0.2% - 21:30:🇺🇸 アメリカ

7月個人消費支出(PCEコア・デフレーター、食品・エネルギー除く)(前年同月比)

予想:2.7%、前回:2.6%

今週の中で一番重要だと思われるアメリカの経済指標、PCEデフレータです。FRBも結構注目しているこの指標ですが、個人の支出が高まっているということは物価が高くなっている、という認識になります。逆は物価が安定しているという意味になりますね。

今回の発表では予想が若干前回を上回っていることから、まだまだインフレが完全には退治しきれていない、という見方ができるのかなと考えられます。

つまり利下げ観測が若干遠のく可能性があり、年内の利下げ回数に多少の影響を及ぼすかもしれません。実際発表される数値には注目しておきましょう。

動くかもしれない金融商品:米ドル関連通貨ペア(ドル円、ドルストレート)、米国株

◆カナダで国内総生産(GDP)が発表されます。

- 21:30:🇨🇦 カナダ

4-6月期四半期国内総生産(GDP)(前期比年率)

予想:1.8%、前回:1.7% - 21:30:🇨🇦 カナダ

6月月次国内総生産(GDP)(前月比)

予想:0.1%、前回:0.2% - 21:30:🇨🇦 カナダ

6月月次国内総生産(GDP)(前年同月比)

前回:1.1%

経済的には順調なイメージのカナダですが、いち早く利下げしたこともあり、ここから回復の兆しを見せてくる可能性もあるのかなと見ています。

前年比GDPについてはここ1年間でほぼ横ばいとなっていて、高金利政策を実施したにも関わらずマイナス成長になっていません。カナダ恐るべし。

カナダこそソフトランディングがとても現実的に見えてきている唯一の国なんじゃないかなと考えています。

動くかもしれない金融商品:カナダドル関連通貨ペア

今週はそこまで大きな影響がある指標は無いものの、引き続き夏枯れなのと月末ってこともあって動きには警戒だ!!

ドル円は先週の動きを続けるのかどうか、日経平均株価は続けて上昇するのかどうかについて注目しておこう!!!

ちなみに経済指標はGMO外貨さんのウェブサイトが見やすいよ!

FX口座としてもかなり優秀なので是非口座開設してみてね!

いまならキャッシュバック額もかなり大きいよ!

気にしておくべきこと

先週はジャクソン・ホール会議があり、アメリカの中央銀行FRBのパウエル議長は市場が想定していたよりもハト派な考えを示し、アメリカの利下げがより確実に行われるであろうという事を確信させるような内容でした。

NY債券:米長期債相場は強含み、パウエルFRB議長は9月の利下げ開始を示唆

米連邦準備制度理事会(FRB)のパウエル議長はこの日行われた年次経済シンポジウムでの講演で「インフレはFRBの目標である2%に向かいつつあるため、政策を調整する時期が来た」との見方を伝えたことが長期債などの利回り低下につながった。

Investing.com https://jp.investing.com/news/forex-news/article-848582

パウエルFRB議長は「利下げの時期とペースは今後発表されるデータや変化する見通し、リスクのバランスによって決まる」、「雇用市場の一段の冷え込みは歓迎されないとの見方も示した。

年内2回以上の利下げが行われる可能性が一段と高まった。

引き続きデータを重要視していくとのことでしたが、FRBとしては利下げするのは既定路線で、あとは何回、どのぐらいの調整幅で、どこまで利下げするのか?という議論が中心になっていくのかなと思われます。

今週が過ぎれば夏枯れ相場がようやく終わりを迎え、9月から市場参加者が戻り始めます。そしてその後にアメリカ大統領選挙が控えているわけですが、個人的には9月の利下げを皮切りにドル売りは加速するような気がしています。

そしてアメリカ大統領選挙までは落ちたところで少々レンジしつつ、選挙後に選挙アノマリーによってドル買いが強まり、その勢いがなくなってくる頃に再度ドル売り、なんていう流れを想像しています。

為替は長い目で見れば金利に対して素直に動くであろうということが今回の超円安相場で痛いほどわかったので、利下げのアメリカと利上げの日本を考えれば自ずと答えは出てくるかと思います。

というわけで僕はドル円においては戻り売りを狙っていこうと考えています。あくまでも僕の考えなので、ぜひ皆さんも様々な情報を元に自分の戦略を立ててみてくださいね。

では今回のまとめです。

- アメリカはハト派!このままドル売り圧力は高まるのか!?

- 逆に日本はタカ派!植ちゃんマジで利上げするの!?

- 株は最初の利下げまでは上昇する!?景気後退に備えろ!

ぜひ参考にしてくださいね。

ついにアメリカの利下げが現実的に!ドル売り圧力が高まってドル円は100円です!本当にありがとうございました!

景気後退にならなかったとしたら、意外とドル買い圧力も続くんじゃないかな・・・?

って思っちゃうのは気のせいですか?

初心者からここまで成長したFX YouTuber JINがおすすめする業者は以下の通り

中長期トレーダー向きな高スワップ金利の「みんなのFX」

サーバーが強い安定のFX業者「GMOクリック証券FXネオ」

外貨注文情報がありがたい「外為どっとコム」

初心者も使いやすい「GMO外貨」

CFD取引なら「GMOクリック証券」

画期的なシステム「ノックアウト・オプション」が使える「IG証券」

自動売買のトラリピが魅力的な「マネースクエア」

JINも使っている個別株の取引にオススメな「SBI証券」