今回は債券の基本に立ち返って、学んでいきましょう。

債券を買うなら、大きく分けて新発債と既発債があります。

どっちがいいのかメリット・デメリットで比較してみましょうね。

利回り4%を超えて話題の米国債券

債券の基本を知っておきましょうね

そもそも債券って?

債券とは、国や地方公共団体、一般企業が投資家からお金を集めて、代わりに借りている間は利子(金利)を支払い続けて、最後に元本を返すもの。

詳しくは過去の記事にまとめたので、是非読んでみて下さいね。

https://jinfxblog.com/archives/28628

債券の新発債と既発債って?どっちがいいの?

債券を買う時には、大きく分けて新発債と既発債の2種類があります。

新発債はこれから発行する債券のことで、額面100%で取引されます。

10年なら毎年利回りを受け取りながら、10年後には100%の価格が償還されて手元に残ります。

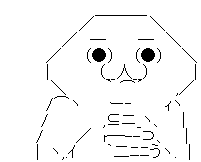

既発債とはすでに発行されて売買されている債券のことで、例えば1万ドルの債券でも1万ドルで取引されません。

債券の価格は利回りと密接の関係があり、利回りが上がると安く取引できるんですね。

例えば2022年の米国債券なら利回りが4%と過去にない水準まで上がりましたが、債券の価格自体は下がりました。

たくさん債券が買われるとその分利回りが下がり、価格が上昇します。

逆に売られると価格は下落し、利回りは上昇するという事になります。

債券の利回りは利率と債券価格で決まる

既発債の例

債券が満期償還される金額は変わりませんが、市場の状況によって利回りが変化していきます。

債券の価格は政策金利と反比例して、金利が上がれば債券価格は下がります。

つまり金利が高い時に債券を買っておけば、満期に差額だけでも利益になります。

そして債券は毎年利率分の利息収入が得られます

利率は金利が低い時の方が高い傾向にありますから、債券価格とは反比例。

債券の利回りとは利率と債券価格によって決まりますから、ちゃんと覚えておきましょう。

債券は元本保証ではない!リスクを理解しよう

債券は最初の価格が償還されて元本が返ってきますが、確実に元本が返ってくるわけではありません。

基本的に以下のようなリスクが有ることを理解しておきましょう。

- 信用リスク:債券の発行元が倒産、デフォルトして償還されないリスク

- 為替リスク:外貨建ての場合、円との差益で元本割れするリスク

- 価格変動リスク:金利の変動で債券価格が変動するリスク

信用リスクは発行元が駄目になってしまうとその債券もダメになるのは想像のとおりですが、よく聞く国債(国の債券)なんかは国が無くなるリスクはそうそう無いと考えていよいでしょう。アメリカや日本がデフォルトに陥るとは考えにくいですよね。なので社債(会社が発行する債券)においては信用リスクに気をつけましょう。

外貨建の場合は為替リスク、途中で売却する場合は価格変動リスクに気をつけてくださいね。

債券だからと安心しているとマイナスになる可能性があります。

しかし為替リスクは利益に変わることもありますから、円安なら利益にも繋がりやすいとも言えます。

外貨でもらえる利回りは、円高の時よりお得なんですよね。

これからもしまた円安になるようなことがあるなら・・・今のうちに外貨建ての債券投資を始めてみても良いかもしれません。

円安で外貨建ての利回りはお得なんよね!

でも円高に傾くと爆損するからそこは気をつけてくれよな!

ちなみにGMOクリック証券では社債の取り扱いがあるぞ!詳しくはこの記事を読んでみてくれ!

https://jinfxblog.com/archives/29481

手数料も安くて使いやすい口座なので、是非口座開設して使ってみてくれよな!

既発債を買うメリット・デメリットは?

それではここで既に発行された債券を買うためのメリット・デメリットを見ていきましょう。

既発債を買うメリット

- 元本より安く買えることもある

- 好きなタイミングで買える

債券価格が変動する既発債ですが、多くの債券は既発債になると思います。

メリットはいつでも買えることと、2022年のように金利が上がっている時には安く買えること。

安い債券を買えば買うほど、満期に償還された時にプラスになる可能性が高いですからね。

既発債を買うデメリット

- 利回りが変動する

- 元本割れの可能性がある

2022年の債券価格は各国の利上げに反比例して下がっていますから、割高になることはほとんどないと思います。

しかし今年発行された債券はいずれ利下げされた時に割高になるかもしれません。

利率がいい債券ほど価格は高くなり、長期で持たないと元本割れの可能性も高まります。

新発債を満期まで持てばリスクは下がりますが、長期の債券をずっと持つのも難しいですからね。

メリット・デメリットはちゃんと理解した上で投資してくださいね。

不況&円安相場は債券で外貨建ての利回りをもらう

株式投資における配当金が好きな投資家も多いですが、不況の時に企業が真っ先に打ち切りがちなのは配当金なんですね。

企業が利益を出さなければ、投資家に還元はできませんから、不況のときに利益が出てないと配当も出せないという構図です。

米国債も利回り4%を超えたように、債券も時には株の配当金より優秀な投資先になるのです。

株が不況な時こそ、分散投資の重要性を再認識できたのではないでしょうか。

不況が来ると予測されている今の時期だからこそ、債券投資にも目を向けてみて下さいね。

債券は元本が返ってくると安心してはいけません

外貨建て債券も円安なら利益ですが、その後に円高になれば目減りもします

でも利回り約4%は魅力的だよな〜♪

配当金より強いな〜♪全力でいってもいいかもな~♪

債券にレバレッジ投資できるのはどれだ?

全力買いをブッこみます!

債券はあくまで低リスク投資の部類だからレバレッジとか考えちゃ駄目だってば

分散投資で債券も買ってみてね!