うわああああ!アメリカがまさかの50bp(0.50%)利下げ!!下げすぎじゃね!?

インフレは大丈夫なのかあああああ!?!?!?

なんと・・・米国経済がまだ強い中でこれだけの利下げをしてくるとは・・・

本記事では為替や株にどういった影響があるのかを見ていきたいと思います

アメリカ、FOMCで0.50%の利下げを決定

本日未明、午前3時頃にアメリカで連邦公開市場委員会(FOMC)が開催されました。

いわゆる金利を決めようね委員会という会合ですが、この度5.25-5.50%という高金利を維持していたアメリカがついに利下げに転じました。本来、市場では0.25%(25ベーシスポイント)の利下げが予想されていただけに、これは大きなサプライズとなりました。

FOMC、0.5ポイントの利下げ-積極緩和で経済守る決意表明

連邦公開市場委員会(FOMC)は9月17-18両日に開催した定例会合で、主要政策金利を0.5ポイント引き下げることを決定した。米労働市場の回復を目指した政策シフトで積極的なスタートを切った。

会合後に公表された経済予測では、19人の当局者のうち10人が、年内残り2回の会合で少なくとも0.5ポイントの追加利下げを支持していることが示された。

Bloomberg https://www.bloomberg.co.jp/news/articles/2024-09-18/SK0SQBT1UM0W00

この決定について賛成が11人、反対が1人と、我々が思っていたよりもアメリカの中央銀行FRBは利下げに急いだものと思われます。これ以上は経済にとって悪影響と判断したのでしょう。

しかし、不思議なことに各市場の反応は予想とは異なっています。通常、利下げが行われると米ドル安、株高、債券利回りの低下が見られるものですが、今回はその逆の動きが起こっています。

一体なぜなのか?について今回は見ていきたいと思います。

利下げなのに市場の動きが逆!?一体なぜ?

今回アメリカで予想よりも大幅な利下げが発表されたにも関わらず、

- 米ドルは上昇

- 株価はさほど上がらず横ばい

- 長期国債利回りの上昇

といった動きが見られました。

これについては長期金利の見通し、いわゆる「ロンガーラン」が影響していると見られています。

ロンガーランって何?どう影響するの?

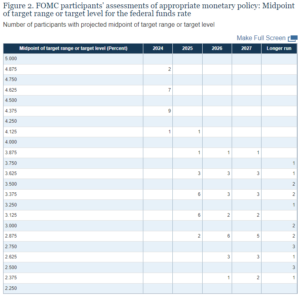

今回の市場の背景には、FOMCが示した「ロンガーラン(Longer Run)」、つまり長期的な金利見通しが予想以上に高かったことが見て取れます。

今後、高金利を維持するだろうという見通しのメンバーが以前よりも増えた(クリックで拡大)

※こちらから引用 : https://www.federalreserve.gov/monetarypolicy/fomcprojtabl20240918.htm

市場は短期的な利下げよりも、長期的な金利水準に影響されることが多いです。

よって今回の利下げは短期的なものですが、「長期的に見てまだまだ高金利を維持すべきだろう」というFRBの意思が強めに現れた事が今回の市場への影響(米ドル買い、株微妙、債券売り)に繋がったということでしょう。

これはつまり、アメリカ経済は依然として強く、利下げをハイペースに行ってしまうとインフレが再燃することを警戒しているという事かと思われます。

直近のアメリカ経済指標は強かったり弱かったりしていますし、米国株においては高い水準を維持していることもあり、まだまだ油断できない状況なのは確かです。それ故のロンガーラン引き上げメンバーが出てきたのかなと。

今後のドル円、米国株、その他の金融商品の行方は?

それではこれらを踏まえて今後の金融商品の推移について見ていきましょう。

ドル円

しばらくは米ドル買いで推移する可能性が高いです。

先に申し上げた通り、長期的に高水準の金利を維持するということは米ドル有利な展開が続くということになりそうです。

もしかすると140円を底にしてまたある程度は上昇してしまう可能性も出てきました。

個人的には売りをここで完全に損切りするべきなのかどうかを迷っています。

FXならみんなのFXかGMOクリック証券がいいよ!

手数料も少なくて済むし、キャッシュバックもめちゃ多い!

米国株

大きく上昇はしないものの、過度に売られることも無いでしょう。

ようやく利下げに踏み切ったものの、まだまだ高金利を維持する意思が見えた今回のFOMC。株にとっては方向感を定め辛い展開になったと言わざるを得ません。

ただし、短期的にと考えてよいかと思います。次回のFOMCや経済指標次第ではまだまだ全然どうなるかわからないです。

個人的には暴落してくれないと買えないので、ひたすらそれを待つ感じになるでしょう。

日本株

日本株においてはドル円が円安方向に傾く可能性を考えると買い目線な気もしますが、注意も必要だと考えています。

米国株との連動も大きいため、アメリカ株が崩れれば同時に下落する可能性も否めません。

よって短期的には上昇が見込めるものの、大きな下落が無い限りは中長期的に買っていくのは難しいかなと思っています。

米国株や日本株を買うなら現物がおすすめ!

ネット証券のSBI証券なら取り扱い銘柄も多いしオススメ!僕も使っているよ!

ゴールド

直近まで利下げ期待で思いっきり上昇していましたが、ここにきてアメリカの金利が高水準を維持するかも?という疑惑から2600ドルを付けて急落してきました。

このあたりでレンジを組むか、もしかすると下落に転じる可能性もあります。

金はETF残高に結構左右されやすいので、その当たりも見ておくと良いかもしれません。

金取引はボラティリティ(値幅変動率)が高くて結構リスキーだぞ!

そんな時はIG証券のノックアウトオプションを使おう!

損失を限定できるからここぞというときに使える便利な手法だ!

ノックアウトオプションについてはこちらをどうぞ

まとめ:利下げは利下げだったけど長期的には高金利維持の見通し

今回のFOMCの決定は一見すると景気刺激策のように思われますが、市場は「ロンガーラン」の高い金利見通しに注目し、通常利下げされた場合とは異なる動きを見せています。

今後のアメリカ経済が強くなってしまえば金利据え置きに傾くでしょうし、アメリカ経済が弱くなってくると次第に金利見通しも引き下げられてくるかと思います。

引き続き慎重な判断が求められそうですが、なるべくわかりやすいところでトレードするようにしましょう。今はアメリカ大統領選も控えていますし、ぶっちゃけ難しい相場だと思います。

個人的な考えをここで述べておきますが、あれだけ高金利を維持したアメリカ経済へのダメージはそんなに優しいものではないと思っています。よって依然として景気後退のリスクは視野にあるのかなと。

パウエルじいさんはアメリカ大統領選挙に向けてどっちとも取れるような決定をしてお茶を濁してきた感も否めません。大統領選に向けて強いアメリカを維持しておきたいですからね。

いずれにしてもなるべく防御力高めのトレードを心がけましょう。僕も引き続き損を増やさない防御トレードで頑張っていこうと思います。

おいおい・・・つまりドル円はまだ円安方向に傾くってことなのか・・・?

ワイの引退はいつになったら訪れるんだ・・・?

長期的に高い金利見通しで円安がヤバイかも!?ここで必殺の両建てですよ!死なないでJINたん!